Al termine di un’estate estremamente calda, l’inverno sta arrivando. Con l’annuncio da parte di Gazprom di un ulteriore ciclo di “manutenzione” a partire dalla fine di questa settimana, aumenta l’incertezza in merito all’affidabilità dei flussi di gas russo verso l’Europa durante i mesi invernali. Nel frattempo, si ripongono grandi aspettative per la riunione dei ministri dell’Energia UE prevista per il 9 settembre, sulla scia dei commenti di Ursula von der Leyen riguardanti la necessità di sganciare il crescente prezzo dell’elettricità da quello del gas.

Un argomento chiave, tuttavia, sembra attirare decisamente meno attenzione: il ruolo del risparmio energetico. Il risparmio energetico svolge un ruolo fondamentale nell’equazione della sostenibilità dei bilanci energetici UE. Lo si può vedere chiaramente confrontando l’andamento delle scorte di gas in Germania e in Italia in tre diversi scenari per i prossimi mesi. A fronte di scarse possibilità di diversificazione dalla Russia nel breve termine, la Germania ha risparmiato energia a un tasso significativamente più alto rispetto all’Italia fino al 2022 e di conseguenza le sue prospettive sono ora meno cupe di quanto molti si aspettassero. Avendo a disposizione più fonti di diversificazione, l’Italia ha ridotto marginalmente i consumi, ma la sostenibilità di tale strategia nei prossimi mesi dipende dal fatto che i nostri partner di importazione (in particolare l’Algeria) mantengano le loro promesse.

Metodologia e ipotesi

Lo stock di gas alla fine del periodo T è calcolato come segue:

Stock di gast = Storage(t-1) + Flussi nettit + Produzione internat + Consumot

Per fornire un esempio concreto, ciò comporta che lo stock di gas alla fine di settembre 2022 sarà calcolato considerando lo stoccaggio alla fine di agosto 2022, più gli afflussi netti di settembre 2022, più l’eventuale produzione interna di settembre 2022, meno il consumo nello stesso periodo. I dati in tempo reale sui livelli di stoccaggio di gas dei Paesi dell’UE sono disponibili sul sito web del GIE AGSI. Nella restante parte dell’analisi, si considera che il livello iniziale di stoccaggio sia quello registrato il 31 agosto 2022.

Per stimare gli afflussi di gas, utilizzo i dati relativi agli afflussi e ai deflussi giornalieri di gas in ogni punto di ingresso in un determinato Paese, disponibili presso la Rete europea dei gestori dei sistemi di trasporto del gas (ENTSOG). Gli afflussi netti sono calcolati come la differenza tra le importazioni e le esportazioni in ciascun punto di ingresso. Da qui, calcolo la media mensile degli afflussi netti osservati finora nel 2022 (gennaio-agosto), che serve come base per l’analisi di scenario. Per ogni punto di ingresso, i ricercatori di Bruegel hanno stimato la quota russa implicita dei flussi di gas. Questo dato può essere utilizzato per valutare di quanto si ridurrebbe ogni singolo flusso nel caso in cui la Russia riducesse o tagliasse completamente le sue esportazioni.

Infine, i dati sui consumi domestici mensili sono ottenuti da Eurostat. Il consumo di base è calcolato come la media dei consumi osservati nel 2019, 2020 e 2021 per ogni mese. Il risparmio energetico osservato è ottenuto come riduzione del consumo osservato nel 2022 rispetto agli stessi mesi del 2021, sulla base degli ultimi dati disponibili (che riguardano i primi sei mesi dell’anno).

Le condizioni meteorologiche sono considerate costanti in tutti gli scenari. Un inverno più caldo determinerebbe una riduzione dei consumi di base, mentre per un inverno freddo è valido l’opposto. Sebbene sia estremamente difficile prevedere il clima, i dati indicano che l’inverno 2021/2022 è stato caldo sia in Germania che in Italia. Pertanto, i risparmi energetici stimati con riferimento al 2021 potrebbero essere inflazionati rispetto alla media del periodo 2019-2021.

Scenari di riferimento

- Scenario 1: taglio completo dei flussi russi e nessuna variazione dei consumi invernali rispetto al 2021. Si tratta di uno scenario estremamente sfavorevole, che consente di comprendere quanto sarebbe consistente lo shock derivante da un taglio completo del gas russo, in assenza di qualsiasi risparmio energetico.

- Scenario 2: taglio completo dei flussi russi, ma il consumo nei mesi invernali si mantiene in calo nella misura in cui è diminuito in media nei primi sei mesi del 2022, sulla base dei dati di consumo osservati.

- Scenario 3: i flussi russi vengono ridotti del 90% per il resto del 2022, ma il consumo nei mesi invernali continua a ridursi della quantità che è stata registrata in media nei primi sei mesi del 2022, sulla base dei dati di consumo osservati. Questo scenario è il più favorevole, in quanto i risparmi energetici si uniscono all’arrivo di alcuni flussi russi.

Tutti gli scenari che prevedono il persistere di flussi russi più consistenti sono più ottimistici dello Scenario 3. Un inverno più freddo porterebbe invece a risultati maggiormente negativi in tutti e tre gli scenari.

Scenario di sostituzione geografica

Gli scenari si basano sulla media degli afflussi netti del 2022 provenienti dai singoli punti di ingresso come base per i flussi futuri. La diversificazione geografica viene tenuta in considerazione sotto forma di flussi di base più elevati attraverso i punti di ingresso in cui è stata effettivamente osservata (che inoltre non sono interessati dallo shock russo simulato).

Gli scenari sopra descritti, tuttavia, non formulano alcuna ipotesi circa l’entità e la tempistica di un’ulteriore diversificazione futura. Nel caso della Germania, le opzioni di sostituzione geografica sono limitate, e quindi non consideriamo questo fattore. La Germania potrebbe beneficiare del reindirizzamento dei flussi nordici, ma risulterebbe difficile ipotizzare quanto e quando. La Germania potrebbe anche beneficiare di un’eliminazione tardiva dell’energia nucleare, ma questo è ancora del tutto aleatorio.

Nel caso dell’Italia, la futura sostituzione geografica presenta un maggiore potenziale, in quanto il governo italiano sta perseguendo accordi per ulteriori importazioni di gas dal Nord Africa. Sulla base delle informazioni pubbliche, tuttavia, non è ancora chiaro quale sarà il flusso e con quali tempi. I contratti firmati alla fine di agosto contengono le seguenti informazioni:

- ENI – Congo (accordo firmato nell’aprile 2022): l’accordo prevede l’accelerazione e l’aumento della produzione di gas in Congo, principalmente mediante lo sviluppo di un progetto di GNL (Gas Naturale Liquefatto) con avviamento previsto nel 2023 e una capacità di oltre 4,5 BCM (miliardi di metri cubi di gas naturale) all’anno una volta a pieno regime. Non è stata fornita alcuna data per la completa operatività di questo progetto, né per la quantità di gas che produrrà nella fase di avvio.

- ENI – Egitto (accordo firmato nell’aprile 2022): si tratta di un’integrazione di un accordo già firmato nel 2021. Complessivamente, i due accordi forniranno carichi di GNL per volumi complessivi fino a 3 BCM nel 2022. Nel comunicato stampa si legge che tali carichi riguarderanno “il portafoglio GNL di Eni destinato all’Europa e all’Italia”. Non sono forniti dettagli circa la quantità dei 3 BCM complessivi che sono già stati contabilizzati nei flussi verso l’Italia nel 2022, né la quantità di quelli che saranno destinati all’Italia nel 2022 rispetto al totale.

- ENI – Algeria (accordo firmato ad aprile 2022): accordo per aumentare le forniture di gas attraverso Transmed. Nel comunicato stampa si legge che l’accordo dovrebbe “fornire gradualmente volumi crescenti di gas a partire dal 2022”, ma non viene specificato quanto ci si aspetta da tale accordo nel 2022. Per il 2023/24, ENI si aspetta fino a 9 BCM all’anno.

- ENI – Algeria (accordo firmato nel maggio 2022): SONATRACH ed Eni valutano il potenziale di gas e le possibilità di sviluppo accelerato di determinati giacimenti già individuati in Algeria. I volumi di produzione di gas previsti dalle aree interessate dall’accordo sono pari a circa 3 BCM all’anno e contribuiranno ad aumentare la capacità di esportazione dell’Algeria verso l’Italia attraverso Transmed. Non è stata indicata una data prevista.

In aggiunta a questi accordi bilaterali, l’Italia prevede di mettere in servizio due unità di rigassificazione (FSRU, Floating Storage and Regasification Unit) acquistate da SNAM. Entrambe le FSRU SNAM Golar Tundra (Piombino) e SNAM FSRU I Limited (Ravenna) hanno una capacità di rigassificazione continua di 5 BCM all’anno. Golar Tundra dovrebbe entrare in funzione in qualità di FSRU nella primavera del 2023, mentre la seconda FSRU è attualmente vincolata da un contratto di noleggio con una terza parte fino a novembre 2023 e l’inizio delle operazioni è previsto per il terzo trimestre del 2024. Affinché possano essere messe in funzione, entrambe le FSRU sono soggette al completamento dei procedimenti autorizzativi e normativi e alla costruzione delle infrastrutture necessarie per collegare il terminale alla rete di trasporto del gas esistente. La localizzazione effettiva delle FSRU si sta rivelando politicamente molto controversa, pertanto potrebbero verificarsi ritardi imprevisti.

Nel complesso, il potenziale di un’ulteriore sostituzione geografica non ancora considerata nei dati osservati del 2022 dipenderà interamente dall’Algeria. A luglio, Sonatrach ha dichiarato l’intenzione di fornire altri 4 BCM nel 2022, oltre ai 21 BCM che l’Italia ha ricevuto dall’Algeria nel 2021, con inizio delle consegne ad agosto. Ad oggi, tuttavia, i flussi algerini nell’agosto 2022 sono stati in media di 61,5 milioni di metri cubi al giorno. Si tratta di un valore inferiore alla media dei flussi giornalieri tra marzo e luglio (circa 62,7).

Risultati

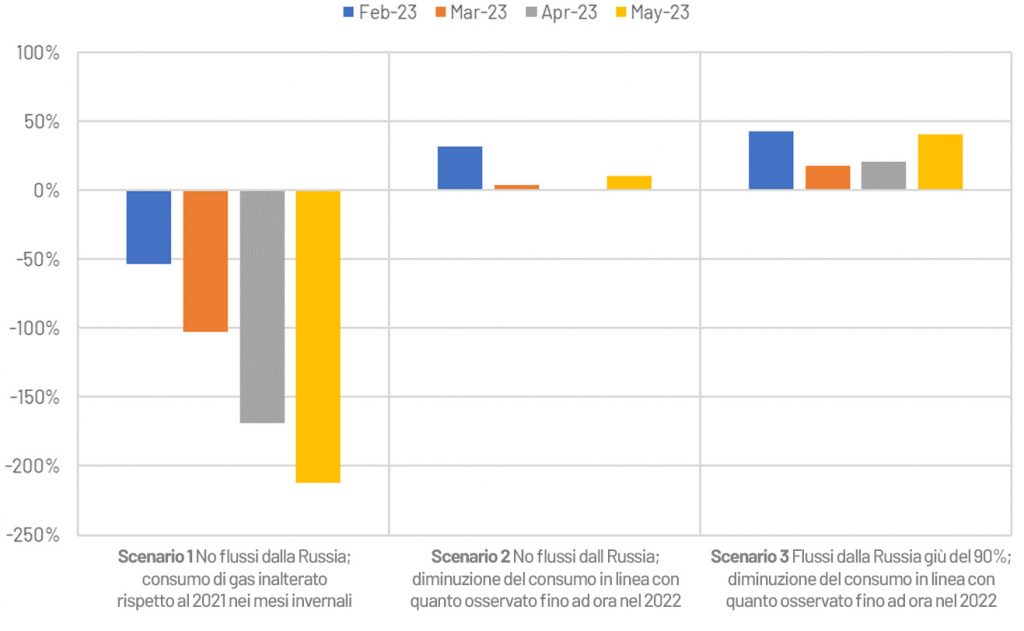

Nel caso della Germania, fortemente dipendente dal gas russo, un completo blocco dei flussi di gas russo in assenza di variazioni dei consumi sarebbe disastroso (Scenario 1). Tuttavia, il consumo tedesco di gas è già diminuito in media del 15% nei primi 6 mesi dell’anno rispetto al 2021, nonché del 9% rispetto al consumo medio degli stessi mesi del 2019, 2020 e 2021. Una contrazione stabile della domanda di gas pari al 15% sarebbe difficile, ma se la Germania continuasse a risparmiare energia a questo ritmo, si ritroverebbe ad avere gas a sufficienza per resistere a uno scenario di taglio completo dei flussi di gas russo (Scenario 2), anche se azzerando completamente gli stoccaggi. Supponendo che la Russia continui a inviare circa il 10% dei flussi di gas, un tasso di risparmio energetico del 15% consentirebbe alla Germania di disporre di circa il 7% del proprio stoccaggio entro la fine dell’inverno (Scenario 3). Ciò non significherebbe affatto garantire alla Germania una posizione confortevole, e richiederebbe una continua e consistente riduzione della domanda e un probabile razionamento preventivo per evitare l’esaurimento dello stoccaggio in caso di shock imprevisti – tuttavia si tratta di una prospettiva leggermente meno sfavorevole di quella che molti avevano previsto. Qualsiasi scenario con maggiori afflussi russi risulterebbe più positivo.

Offerta di gas – Domanda di gas (% di consumo di gas)

Fonte: Algebris sulla base di dati Eurostat, Bruegel, ENTSOG, AGSIE. Dati di stoccaggio al 31/08/2022. Dati sui flussi di gas al 29/08/2022 10:34. Dati di consumo a fine giugno 2022

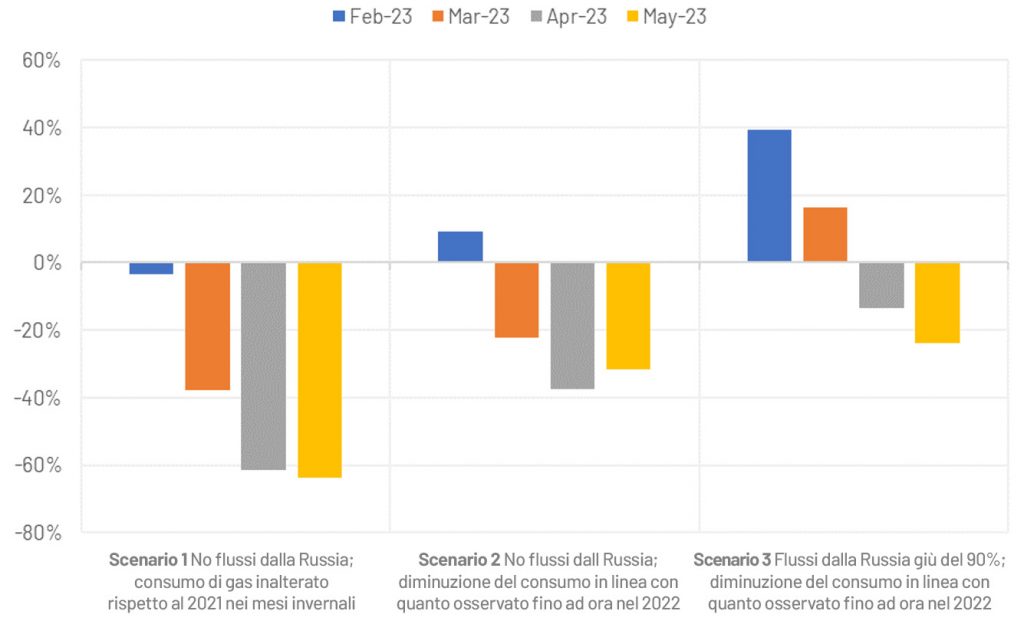

L’Italia parte da una posizione più favorevole rispetto alla Germania in termini di dipendenza dalla Russia per il gas. Tuttavia, il consumo di gas è diminuito in misura significativamente minore: solo il 2% in media nei primi 6 mesi del 2022 rispetto allo stesso periodo del 2021. In confronto alla media dello stesso periodo del 2019-21, il consumo di gas è aumentato dello 0,7%.

Come mai si riscontrano queste differenze di risparmio energetico? Un chiaro motivo risiede nella percentuale di gas utilizzato per la produzione di energia elettrica rispetto al consumo totale di gas, che risulta più elevata in Italia (~35%) rispetto alla Germania (~15%) e che costituisce un’area in cui la sostituzione può rivelarsi particolarmente problematica nel breve periodo. Tuttavia, il consumo di gas per la produzione di energia elettrica è diminuito del 3% in Germania nei primi 6 mesi dell’anno rispetto alla media per lo stesso periodo del 2019-21. In Italia, la stessa misura è aumentata del 9%. Escludendo la componente della produzione di energia elettrica, la discrepanza è ancora notevole: il consumo di gas è diminuito del 10% in Germania durante i primi 6 mesi dell’anno rispetto alla media dello stesso periodo del 2019-21, mentre in Italia la stessa misura è diminuita solo del 3%.

Se da un lato questo dato rispecchia indubbiamente una crescita economica più sostenuta in Italia rispetto alla Germania nello stesso periodo, dall’altro anche la politica conta. Finora il governo italiano si è concentrato maggiormente sul proteggere i consumatori dall’impatto dell’aumento dei prezzi dell’energia piuttosto che sull’incentivare il risparmio energetico a livello sistemico. L’Italia ha speso il 2,8% del PIL in poco meno di un anno (uno dei tre maggiori interventi nell’UE) per misure finalizzate a ridurre l’impatto dei prezzi sui consumatori. Sebbene alcune agevolazioni siano necessarie per proteggere i più bisognosi, gli interventi non mirati hanno il rovescio della medaglia di ridurre gli incentivi al risparmio energetico o alla sostituzione del gas.

In Germania dall’altro lato, risparmi e sostituzioni stanno accadendo anche dove sembrava inizialmente impossibile. La casa automobilistica Audi, per esempio, ha dichiarato di poter sostituire il 20% del suo consumo di gas a breve termine, e che solamente il 10% del gas che utilizza non è sostituibile. Il gigante del settore chimico BASF ha indicato che può sostituire il 15% del gas usato per riscaldamento e vapore con l’uso del petrolio, e può rimpiazzare il gas utilizzato per la produzione di ammoniaca importandola. L’acciaieria Arcelor Mittal inoltre ha detto di poter ridurre il consumo di gas passando all’importazione di materiali metallici.

A questo ritmo di risparmio energetico, basato sui dati al 31 agosto 2022, l’Italia esaurirebbe il proprio stock di gas entro la primavera del 2023, persino se la Russia continuasse a inviare il 10% dei flussi (Scenario 3). L’Italia dovrebbe aumentare i propri risparmi energetici per far fronte a uno scenario di taglio totale dei flussi di gas russo (Scenario 2), in cui la domanda supererebbe l’offerta entro la fine di febbraio. L’aggiustamento della domanda richiesto risulta molto più contenuto in termini assoluti rispetto a quello necessario in Germania, anche se dovrebbe comunque ammontare ad almeno il doppio di quanto osservato finora.

Offerta di gas – Domanda di gas (% di consumo di gas)

Fonte: Algebris sulla base di dati Eurostat, Bruegel, ENTSOG, AGSIE. Al luglio 2022. Dati di stoccaggio al 31/08/2022. Dati sui flussi di gas al 31/08/2022. Dati di consumo a fine giugno 2022.

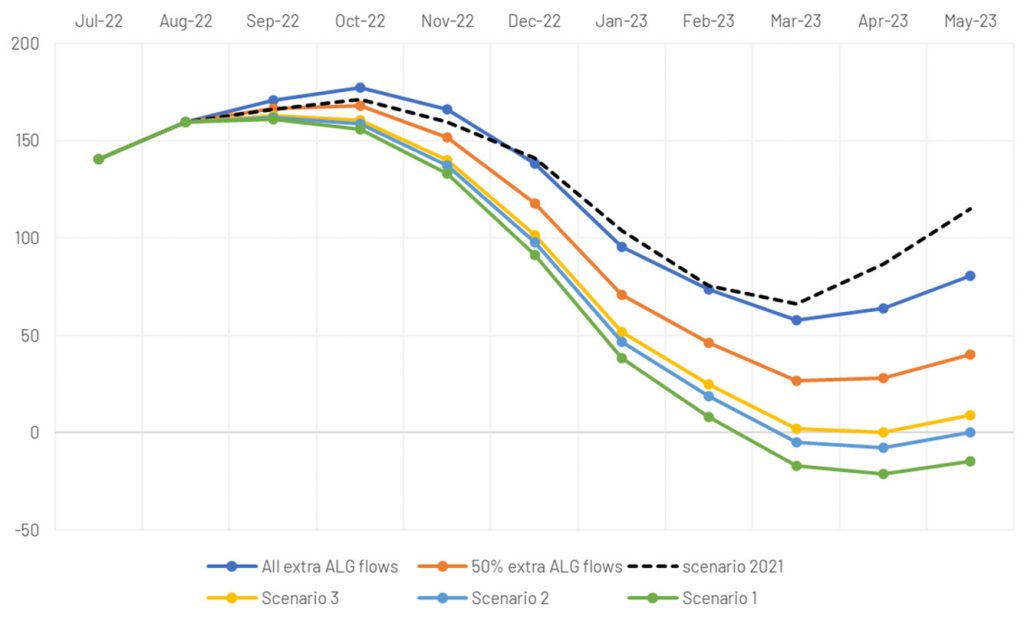

La futura sostituzione geografica

Che ruolo svolge la sostituzione geografica? Come discusso, la sostituzione finora operata si manifesta attraverso l’utilizzo, come base di riferimento per gli afflussi netti, della media degli afflussi netti rilevati in ciascun punto di ingresso del gas nella prima metà del 2022. Questo sembra suggerire che la sostituzione geografica già in atto non sia sufficiente all’Italia per evitare di incorrere in uno stoccaggio negativo, in mancanza di un’ulteriore riduzione della domanda. Se ci si concentra sul gas algerino – per il quale esiste una tempistica più chiara – e si assume che si realizzi l’ulteriore sostituzione prevista per il futuro, il quadro cambia in modo significativo, lasciando l’Italia in una posizione confortevole, con lo stoccaggio solo marginalmente al di sotto dei livelli del 2021 entro maggio 2023, anche senza un aumento dei risparmi energetici rispetto a quelli osservati finora nel 2021. A quel punto, supponendo che le unità FSRU siano operative, lo stoccaggio potrebbe essere ricostruito a livelli elevati attraverso un aumento delle importazioni di GNL.

Tuttavia, affinché l’Algeria possa consegnare tutto il gas aggiuntivo promesso nei contratti, è necessario che il Paese nordafricano aumenti i suoi flussi verso l’Italia di quasi il 50% ogni mese per i restanti mesi del 2022 e che li raddoppi mensilmente nel 2023/24. Supponendo uno scenario ribassista, in cui solo il 50% di ciò che è stato promesso venga consegnato, nella primavera del 2023 lo stoccaggio risulterebbe ancora in territorio positivo, ma molto al di sotto dei livelli del 2021, creando maggiore incertezza per il 2023. Un aumento dei risparmi energetici sarebbe comunque giustificato per l’Italia, al fine di mitigare il rischio di dipendere principalmente da un solo fornitore per i futuri flussi aggiuntivi attesi, nonché per l’incertezza meteorologica e il potenziale impatto negativo di un inverno più freddo.

Stoccaggio di gas (TWh) – Sensibilità a diversi scenari di sostituzione.

Fonte: Algebris sulla base di dati Eurostat, Bruegel, ENTSOG, AGSIE. A luglio 2022. Dati di stoccaggio al 31/08/2022. Dati sui flussi di gas al 31/08/2022. Dati sui consumi a fine giugno 2022. I flussi futuri aggiuntivi sono ripartiti tra i mesi in proporzione all’andamento dei flussi mensili del 2021.

Conclusione

L’attuale dibattito energetico in Europa è incentrato sui prezzi e sullo stoccaggio tralasciando di affrontare il ruolo delle quantità e dei flussi, fatto che causa confusione. Il rincaro dei prezzi appare difficile da conciliare con la (buona) notizia che lo stoccaggio si avvicina a livelli altissimi prima di quanto previsto. Tuttavia lo stoccaggio rappresenta in genere circa il 25% del consumo annuale di gas, pertanto se i flussi dovessero ridursi in modo significativo esso si esaurirebbe rapidamente a livelli invariati di consumo di gas. L’Europa registra una carenza di gas, di cui i prezzi elevati sono un effetto derivato. In presenza di tale vincolo quantitativo, la riduzione dei prezzi a consumi invariati richiederebbe comunque implicitamente un certo razionamento. Il risparmio energetico può giocare un ruolo chiave nel mitigare questo trade-off, e dovrebbe pertanto figurare in cima all’agenda della riunione dei ministri dell’Energia dell’UE che si terrà la prossima settimana.

Silvia Merler – Head of ESG and Policy Research

The information and opinions contained in this document are for background purposes only, do not purport to be full or complete and do not constitute investment advice. Algebris Investments is not hereby arranging or agreeing to arrange any transaction in any investment whatsoever or otherwise undertaking any activity requiring authorisation under the Financial Services and Markets Act 2000. This document does not constitute or form part of any offer to issue or sell, or any solicitation of an offer to subscribe or purchase, any investment nor shall it or the fact of its distribution form the basis of, or be relied on in connection with, any contract therefore.

No reliance may be placed for any purpose on the information and opinions contained in this document or their accuracy or completeness. No representation, warranty or undertaking, express or implied, is given as to the accuracy or completeness of the information or opinions contained in this document by any of Algebris Investments, its members, employees or affiliates and no liability is accepted by such persons for the accuracy or completeness of any such information or opinions.

This document is being communicated by Algebris Investments only to persons to whom it may lawfully be issued under The Financial Services and Markets Act 2000 (Financial Promotion) Order 2005 including persons who are authorised under the Financial Services and Markets Act 2000 of the United Kingdom (the “Act”), certain persons having professional experience in matters relating to investments, high net worth companies, high net worth unincorporated associations and partnerships, trustees of high value trusts and persons who qualify as certified sophisticated investors. This document is exempt from the prohibition in Section 21 of the Act on the communication by persons not authorised under the Act of invitations or inducements to engage in investment activity on the ground that it is being issued only to such types of person. This is a marketing document.

The distribution of this document may be restricted in certain jurisdictions. The above information is for general guidance only, and it is the responsibility of any person or persons in possession of this document to inform themselves of, and to observe, all applicable laws and regulations of any relevant jurisdiction. This document is suitable for professional investors only. Algebris Group comprises Algebris (UK) Limited, Algebris Investments (Ireland) Limited, Algebris Investments (US) Inc. Algebris Investments (Asia) Limited, Algebris Investments K.K. and other non-regulated companies such as special purposes vehicles, general partner entities and holding companies.

© 2022 Algebris Investments. Algebris Investments is the trading name for the Algebris Group.