Quando vedi la luce in fondo al tunnel è già troppo tardi per comprare.

Sir John Templeton

Quando si perdono delle fortune, ce ne sono altre che si possono creare. Il tempismo può fare la differenza tra perderle e crearle. Giugno ha rappresentato un mese importante nell’attuale mercato ribassista, in quanto sono state spuntate molte “caselle di acquisto”, almeno nei mercati del credito. La Russia ha ridotto i flussi di gas, l’inflazione è aumentata ulteriormente e le banche centrali non hanno intenzione di sbilanciarsi sulla crescita. Tutto ciò che potrebbe andare male è andato male, con la paura a prendere il sopravvento sui mercati. Quando il panico domina i mercati, l’altra faccia della medaglia è positiva.

La situazione attuale è la più vicina a una vera e propria capitolazione che abbiamo visto da molto tempo a questa parte. Il credito high yield ha registrato il mese peggiore dalla crisi Covid, con una correzione del 20%. I tassi distress nei mercati obbligazionari raramente sono stati così elevati. Gli attuali livelli di spread implicano ondate di default paragonabili a quelle sperimentate nel 2001 e nel 2008. Gli afflussi verso i mercati obbligazionari sperimentati negli ultimi due anni hanno fatto marcia indietro nel giro di pochi mesi.

La seconda metà dell’anno rimane incerta. I flussi di gas e la geopolitica determineranno l’andamento dell’inverno. Le economie globali rallenteranno ed è difficile stimare quanto profondamente. Entreranno in gioco diversi cicli politici, si vedano le elezioni di metà mandato negli Stati Uniti e le elezioni in Italia, Turchia e Brasile. L’inflazione si attenuerà, ma i dati mensili resteranno volatili. Le banche centrali dovranno destreggiarsi tra economie in rallentamento, prezzi elevati e valute volatili.

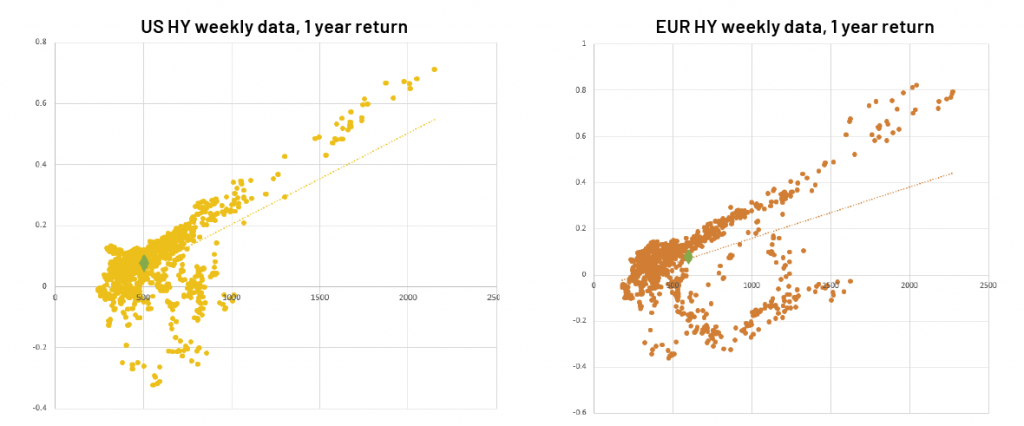

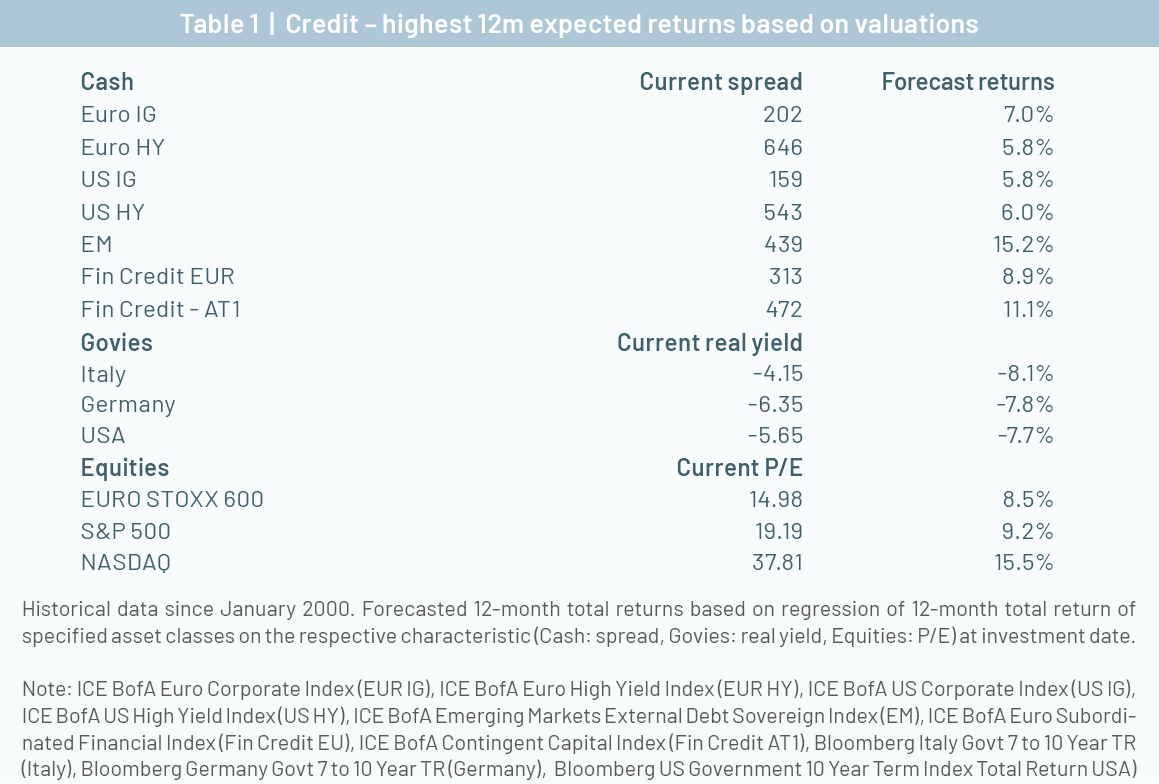

Il segnale più forte proviene dalle valutazioni. Nei mercati obbligazionari, i livelli sono diventati estremi. Gli spread hanno effettivamente prodotto tutta la stretta finanziaria che i Treasury non sono stati in grado di fornire. Negli ultimi 20 anni, comprare ai livelli attuali è stato un affare. In linea con gli spread prevalenti, si sono materializzati rendimenti medi del 7% per le società, del 12% per i titoli finanziari e del 15% per i mercati emergenti, su un orizzonte di un anno. Per questo motivo, quello attuale è un ottimo momento di ingresso per gli investitori di lungo termine.

L’inflazione si modererà dopo l’estate. Prevediamo un allentamento delle strozzature dal lato dell’offerta nel secondo semestre, il che si traduce in una minore pressione produttiva, favorendo la disinflazione sia negli Stati Uniti che in Europa. Abbiamo già riscontrato alcuni segnali confortanti nelle stampe di giugno, ma la volatilità dei prezzi dell’energia suggerisce che dovremo aspettare settembre per vederne il pieno impatto. Un’inflazione al suo picco significa che le banche centrali saranno meno aggressive, una buona notizia per i mercati con l’avvicinarsi del rallentamento del terzo trimestre.

La severità del rallentamento dipenderà dall’offerta di gas. Tuttavia, i fattori più facili da prevedere fanno intravedere alcuni aspetti positivi. In primo luogo, i bilanci dei consumatori sono sufficientemente solidi da far sì che il rallentamento negli Stati Uniti sia lieve. In secondo luogo, gli attuali flussi di gas indicano come ipotesi di base un rallentamento moderato anche in Europa (anche se un’interruzione delle forniture genererebbe un rallentamento più marcato). Infine, il prezzo delle azioni è in linea con quanto già sperimentato in gran parte delle recessioni.

L’Europa rimarrà ragionevolmente volatile, con i rischi legati al gas che raggiungeranno il picco in ottobre e il rischio Italia nuovamente sotto i riflettori. La frammentazione politica continuerà a rappresentare una sfida per la BCE.

Nel complesso, riteniamo che questo sia un buon momento per aggiungere rischio nei mercati del credito. L’incertezza è elevata, ma il periodo dopo l’estate fornirà chiarezza su alcune preoccupazioni che caratterizzano i mercati globali. Gli spread di credito hanno già assunto una visione negativa e stanno ora prezzando un risultato estremo. L’opportunità sembra più chiara nel credito di qualità. Gli investitori possono ottenere il 6-7% di rendimento con probabilità di default quasi nulle, per cui il rischio di credito al 12% o superiore non sembra necessario. A giugno avevamo suggerito di avvicinarvi in punta di piedi, ma rimanendo in guardia. Ora riteniamo invece che sia giunto il momento per gli investitori di avanzare.

Il credito crolla – La storia dice di comprare

Il crollo di giugno è stato particolarmente negativo per il credito, rendendo le valutazioni anormalmente convenienti. Le prospettive per la seconda metà del 2022 sono molto incerte, in quanto gli scenari sulla sicurezza energetica e sull’inflazione sono difficili da definire. Abbiamo fatto un passo indietro e guardato ai casi in cui gli spread sono stati così attraenti negli ultimi 20 anni. Ci aspettiamo che gli investitori beneficeranno di rendimenti importanti nei prossimi 12 mesi.

Mercati obbligazionari – Emerge del valore

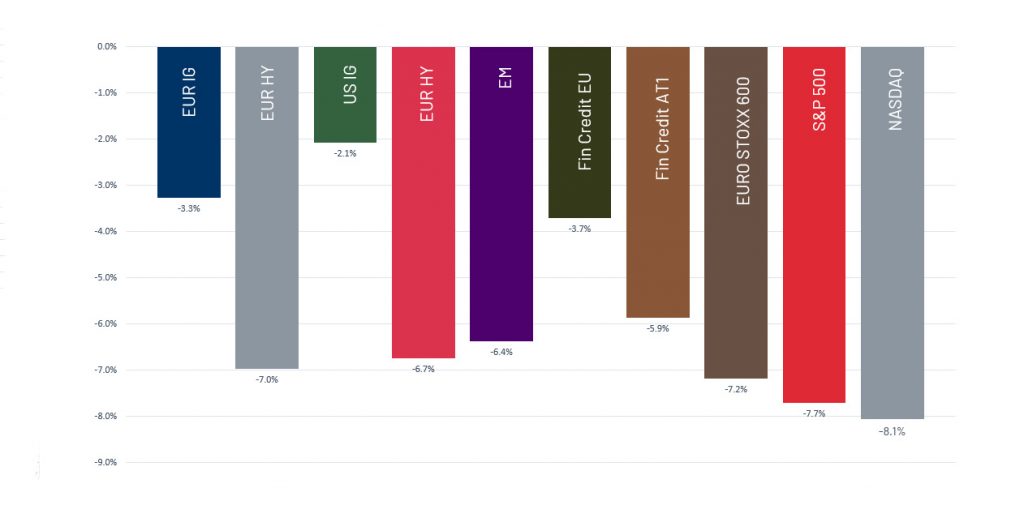

Fonte: Algebris Investments, Bloomberg Finance L.P. Dati sul rendimento totale al 01/07/2022

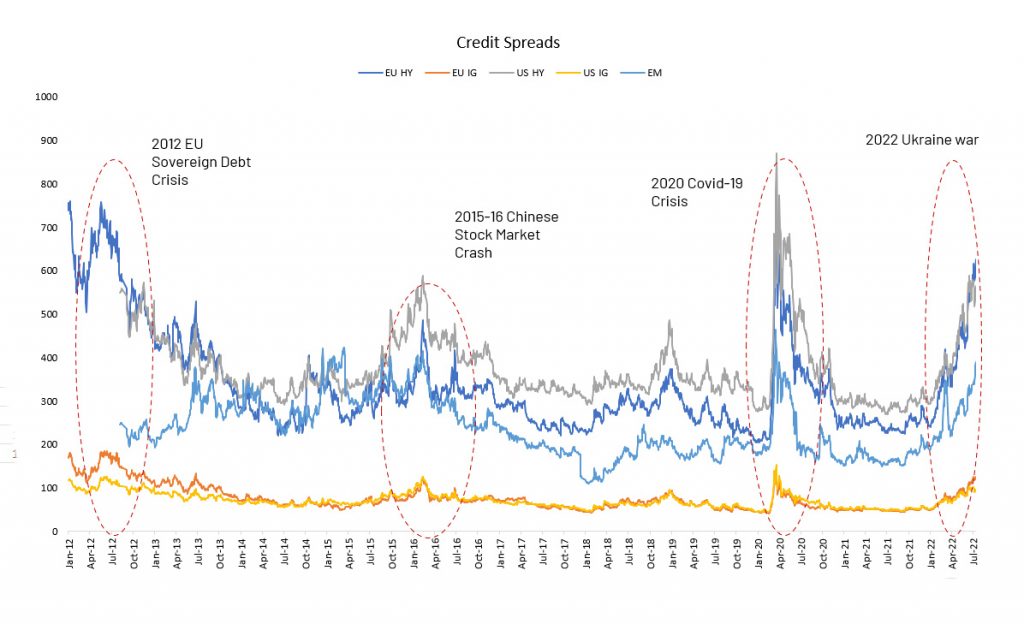

L’high yield ha registrato una performance negativa pari a quella dei titoli azionari (Grafico 1) e gli spread sono ora coerenti con quelli delle gravi recessioni (Grafico 2). I mercati del credito hanno fornito tutto l’inasprimento che i Treasury a lunga scadenza e le azioni non sono stati in grado di fornire e ora sono posizionati per il peggio. Per noi, questa è una buona notizia per gli investitori obbligazionari. Negli ultimi 20 anni, livelli di spread come quelli attuali hanno segnato importanti punti di ingresso. In media, i rendimenti a 12 mesi sono stati del 7% per le società, dell’11% per i titoli finanziari e del 15% per i mercati emergenti (Grafico 3).

Fonte: Algebris Investments, Bloomberg Finance L.P. Dati al 14/07/2022.

Fonte: Algebris Investments, Bloomberg Finance L.P. Dati al 14/07/2022.

Le obbligazioni investment grade hanno reso in media il 5-6%, indicando un rendimento atteso relativamente sicuro. L’attrattività storica è unica per il credito (Tabella 1). I titoli di Stato tendono a registrare perdite a partire dagli attuali rendimenti reali. I mercati azionari tendono a fornire rendimenti altrettanto buoni come quelli dei bond, a fronte di una maggiore volatilità. Le valutazioni ci indicano che tutto il pessimismo circa l’inflazione e l’economia è ben riflesso nel credito, mentre quello implicito negli spread è diventato eccessivo.

Valutazioni del credito – Stressate

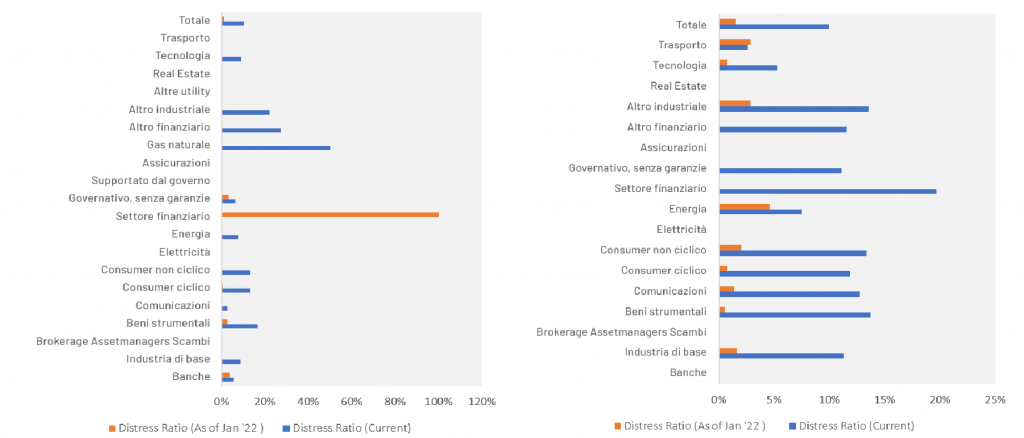

Anche i livelli di stress impliciti nelle valutazioni sono estremi. Gli indici CDS (credit default swap) prezzano tassi di default a 1 anno del 2% per il credito IG e dell’8-10% per l’high yield. I default dell’IG sono estremamente infrequenti, mentre il tasso di fallimento degli high yield difficilmente supera il 3%. I tassi di sofferenza vanno nella stessa direzione (Tabella 2). In Europa e negli Stati Uniti, il 10% del credito ad alto rendimento paga più di 1.000 punti di spread, contro appena l’1% all’inizio dell’anno. Nei mercati emergenti, un bond governativo su tre scambia a livelli distressed. Un tale valore è coerente con una profonda recessione in cui le condizioni finanziarie non migliorano, il peggiore degli scenari sia per l’economia che per la politica monetaria.

Fonte: Algebris Investments, Bloomberg Finance L.P. Dati aggiornati al gennaio 2022.

Flussi – Esodo dal credito

Anche i flussi dei fondi indicano una capitolazione del credito. I dati relativi agli ETF (exchange-traded fund) mostrano che i deflussi dall’high yield nel primo semestre del 2022 hanno cancellato due anni di flussi in entrata. I flussi dei fondi EPFR mostrano che i fondi obbligazionari hanno registrato $200 miliardi di deflussi quest’anno, mentre i flussi azionari sono ancora in territorio positivo. I fondi di credito societario hanno registrato riscatti pari all’80% degli inflow del 2021. Per i fondi specializzati nei mercati emergenti, il dato si avvicina al 150%. Gli indici obbligazionari sono in calo del 15-18% YTD, non lontano dalla performance dell’equity. L’avversione al rischio sta quindi aumentando, soprattutto nel credito, in quanto gli investitori stanno esaurendo la pazienza per ulteriori performance negative. I sondaggi riportano che i livelli di liquidità dei fondi attivi sul credito si aggirano intorno al 15%.

Macro – Tentativi di sgonfiamento

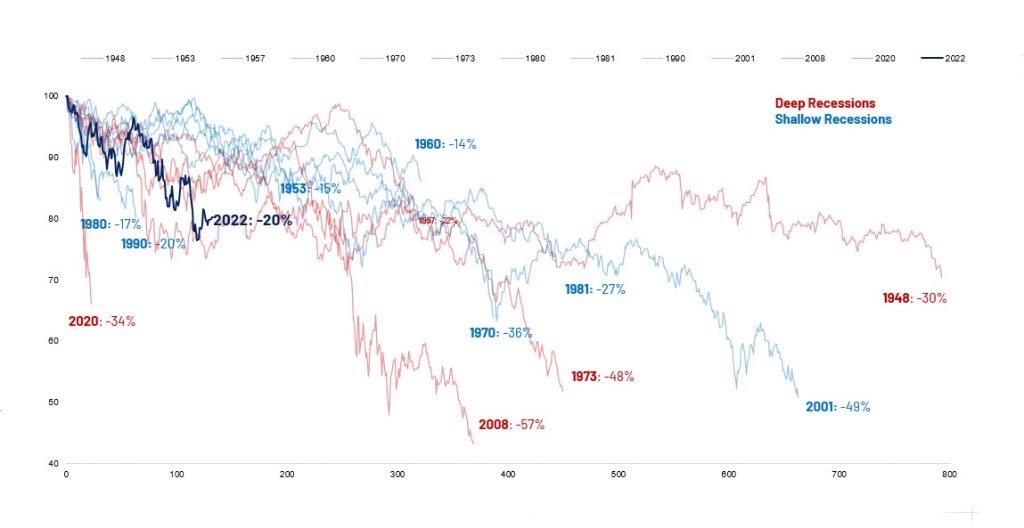

A giugno i dati sono peggiorati, aumentando le probabilità di una recessione. I mercati stanno tenendo conto di questo esito negativo. Il calo dell’equity registrato nella prima metà dell’anno è in linea con le perdite massime registrate nelle recessioni meno severe. I prezzi attuali possono quindi essere giustificati solo dal rischio di coda. L’inflazione si attenuerà a partire da settembre, aprendo la strada a banche centrali meno aggressive.

Rischi di recessione – In aumento, ma con prezzi contenuti

I dati delle varie economie hanno sorpreso al ribasso a partire da giugno, innescando un pricing più aggressivo di una recessione a breve termine. Secondo il nostro modello interno, le probabilità di una recessione negli Stati Uniti nei prossimi 6 mesi sono salite al 30%, mentre per i prossimi 12 mesi sono ora del 60%. Allo stesso modo, le probabilità di recessione a 6 e 12 mesi nell’area dell’euro sono salite rispettivamente al 75% e all’80%. Il nostro modello vede le chance di recessione più vicine al 90% quando si utilizzano solo le variabili finanziarie, suggerendo che i mercati stanno prezzando pienamente tale risultato.

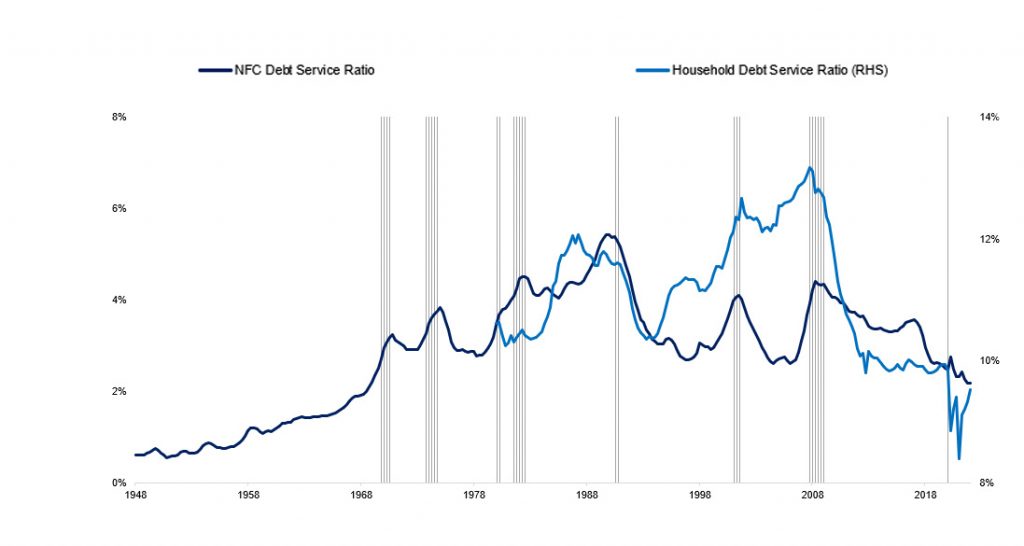

Recessione USA – I bilanci indicano che qualsiasi recessione sarà superficiale

Le finanze dei consumatori sono molto più solide rispetto alle precedenti recessioni, soprattutto negli Stati Uniti (Grafico 5). I rapporti di servizio del debito sono vicini ai minimi storici sia per le famiglie che per le imprese. Allo stesso tempo, le famiglie continuano a disporre di ingenti risparmi – nel 1° trimestre del 2022, persino il 20% della popolazione meno abbiente disporrà del 9% di liquidità aggiuntiva rispetto ai livelli pre-Covid. La solida ricchezza delle famiglie indica, quindi, maggiori probabilità di un rallentamento più lieve.

Fonte: Algebris Investments, FRED, Bloomberg Finance L.P. Dati al 1° trimestre 2022.

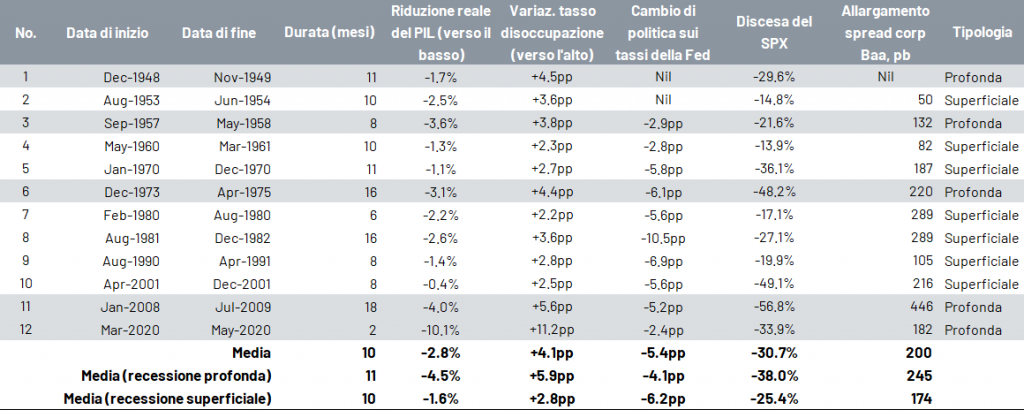

Recessioni poco profonde – Animali diversi

Le recessioni poco profonde tendono a provocare crolli di mercato meno marcati. Abbiamo studiato 12 recessioni statunitensi dagli anni ’40 in poi, suddividendole in recessioni profonde e poco profonde, a seconda che la contrazione del PIL reale o l’aumento del tasso di disoccupazione sia stato superiore alla media storica (Tabella 3). In media, il PIL reale si è contratto dell’1,6% in una recessione poco severa contro il 4,5% in quelle gravi, mentre la disoccupazione è aumentata rispettivamente di 2,8 punti percentuali contro 5,9 punti percentuali.

Fonte: Algebris Investments, FRED, Bloomberg Finance L.P. Dati alla fine di giugno 2022.

La performance degli asset ha sofferto di più in una recessione grave, con un calo medio dello S&P500 di -38% e un allargamento dello spread del credito Baa di 245 pb rispetto a -25% e 174 pb in una recessione meno grave. Il drawdown dell’S&P registrato nel 1° semestre del 2022 è, quindi, già in linea con i livelli che si verificano in una recessione lieve (Grafico 6). Il minimo della performance azionaria ha tendenzialmente coinciso con il cambiamento di politica della Fed verso un allentamento monetario.

Fonte: Algebris Investments, Bloomberg Finance L.P. Dati all’ 11.07.2022.

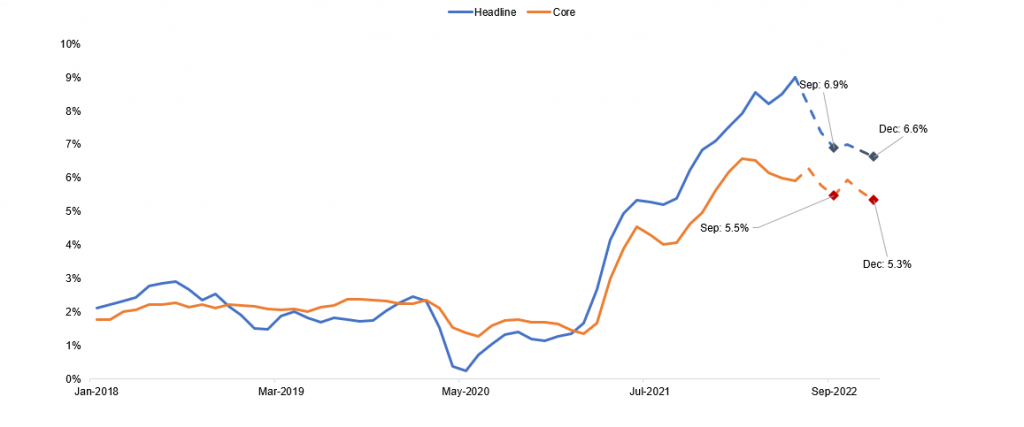

Inflazione – Difficile da credere, ma stiamo raggiungendo il picco

A giugno l’inflazione è rimasta relativamente alta, vicina all’8% in Europa e al 9% negli Stati Uniti. L’energia, tuttavia, ha rappresentato il driver principale del dato, direttamente e indirettamente, attraverso le componenti dell’indice core. La voce mediana del paniere core si è stabilizzata nei prezzi, sia negli Stati Uniti che in Europa. Il settore manifatturiero ha registrato un timido calo, indicando un allentamento dei vincoli di fornitura. Secondo il nostro modello, l’inflazione inizierà a diminuire a settembre e quella core raggiungerà il 5% negli Stati Uniti e il 3% in Europa entro dicembre (Grafico 7). Lo slancio deflattivo comporterà una guidance meno aggressiva da parte delle banche centrali. Il pricing dei tassi potrebbe quindi aver raggiunto il picco del 4% negli Stati Uniti e del 2% all’inizio di giugno.

Fonte: Algebris Investments, Bloomberg. Dati al 30.06.2022, proiezioni al 31.12.2023.

Europa – Energia e politica

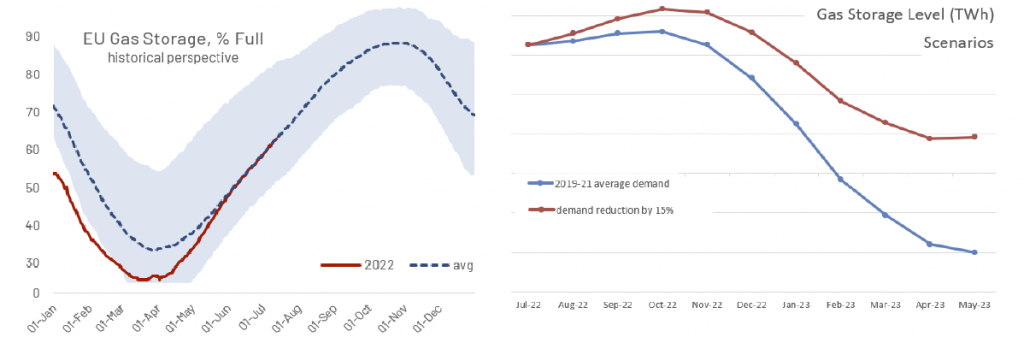

In Europa, l’incertezza è in aumento a causa della politica energetica e della maggiore volatilità che ruota intorno all’Italia. Il gas rimane un serio rischio, poiché i flussi attuali sono appena sufficienti per affrontare l’inverno. Qualsiasi ulteriore restrizione richiederebbe misure sulla domanda.

Gas – Il rischio maggiore

Il gas è il rischio principale per le prospettive macroeconomiche europee. Gazprom ha già eliminato completamente le sue controparti in 6 Paesi dell’UE, per un equivalente di 252 TWh. La quota di fornitura di gas dell’UE fornita dalla Russia è scesa da oltre il 40% nel 2021 ad appena il 20% a giugno 2022. Il divario è stato colmato principalmente da importazioni aggiuntive e più costose di gas naturale liquefatto (GNL), ma ora vi è il rischio concreto che i gasdotti Nord Stream non vengano ripristinati dopo i lavori di manutenzione pianificati da tempo per quest’estate. Se questo scenario dovesse concretizzarsi, l’Europa scivolerebbe in recessione e si troverebbe ad affrontare una pressione significativa durante l’inverno. In caso di interruzione totale, lo stoccaggio sarebbe completamente esaurito intorno a gennaio o febbraio 2023. Gli incentivi per la riduzione dei consumi di gas e gli aiuti di Stato saranno quindi con ogni probabilità molto utilizzati dalla Commissione Europea e dai governi nazionali.

Fonte: Algebris Investments, Bloomberg Finance L.P. Dati al 30 giugno 2022.

Conclusione

La prima metà dell’anno ha visto uno dei peggiori crolli del mercato negli ultimi vent’anni. Il colpo è stato particolarmente duro nel credito. Le valutazioni, i flussi e il posizionamento mostrano ora un attraente punto di ingresso per gli investitori di lungo termine. La maggior parte degli outcome dovrebbe essere favorevole agli investitori. Storicamente, investire nel mercato del credito ai livelli correnti ha generato ritorni del 7-15% nei successivi 12 mesi, in base al settore di riferimento. Avevamo suggerito di entrare in punta di piedi all’inizio dell’estate; è ora il momento per avanzare.

Davide Serra

Founder & CEO

Sebastiano Pirro

CIO & Financial Credit Portfolio Manager

Gabriele Foà

Global Credit Portfolio Manager

Silvia Merler

Head of ESG & Policy Research

Tao Pan

Head of AI and Big Data

Per ulteriori informazioni su Algebris e i suoi prodotti o per farsi inserire nella lista di distribuzuione, si prega di contattare il dipartimento Investor Relations all’indirizzo algebrisIR@algebris.com. Gli articoli passati sono disponibilii sul sito Algebris Insights

Questo documento è emesso da Algebris (UK) Limited. Le informazioni contenute nel presente documento non possono essere riprodotte, distribuite o pubblicate da alcun destinatario per qualsiasi scopo senza il preventivo consenso scritto di Algebris (UK) Limited.

Algebris (UK) Limited è autorizzata e regolamentata nel Regno Unito dalla Financial Conduct Authority. Le informazioni e le opinioni contenute nel presente documento hanno solo scopo informativo, non hanno la pretesa di essere complete o complete e non costituiscono una consulenza in materia di investimenti. In nessun caso qualsiasi parte del presente documento deve essere interpretata come un’offerta o una sollecitazione di qualsiasi offerta di qualsiasi fondo gestito da Algebris (UK) Limited. Qualsiasi investimento nei prodotti cui si fa riferimento nel presente documento deve essere effettuato esclusivamente sulla base del relativo Prospetto informativo. Queste informazioni non costituiscono una Ricerca di Investimento, né una Raccomandazione di Ricerca. Con il presente documento Algebris (UK) Limited non organizza o accetta di organizzare alcuna transazione in qualsiasi tipo di investimento, né intraprende alcuna attività che richieda l’autorizzazione ai sensi del Financial Services and Markets Act 2000.

Non si può fare affidamento, per nessun motivo, sulle informazioni e sulle opinioni contenute nel presente documento, né sulla loro accuratezza o completezza. Nessuna dichiarazione, garanzia o impegno, esplicito o implicito, viene data in merito all’accuratezza o alla completezza delle informazioni o delle opinioni contenute in questo documento da parte di Algebris (UK) Limited , dei suoi direttori, dipendenti o affiliati e nessuna responsabilità viene accettata da tali persone per l’accuratezza o la completezza di tali informazioni o opinioni.

La distribuzione di questo documento può essere limitata in alcune giurisdizioni. Le informazioni di cui sopra sono solo a titolo di guida generale ed è responsabilità di ogni persona o persone in possesso di questo documento informarsi e osservare tutte le leggi e i regolamenti applicabili di qualsiasi giurisdizione pertinente. Il presente documento è destinato esclusivamente alla circolazione privata per gli investitori professionali.

© Algebris (UK) Limited. Tutti i diritti riservati. 4° Piano, 1 St James’s Market, SW1Y 4AH.