Cosa dovrebbero fare gli investitori in un mercato in cui non cè rimasto più niente da comprare?

I provvedimenti adottati dalle banche centrali nellultimo decennio si basavano sulla premessa che la diminuzione del costo del denaro e del rendimento degli asset risk free avrebbero spinto gli investitori ad abbandonare questi ultimi per acquistare attivi più rischiosi con rendimenti maggiori. A sua volta, ciò avrebbe incanalato capitali freschi verso le aziende, incoraggiando la crescita e gli investimenti delle imprese.

Dopo un decennio di quantitative easing (QE) e di ribasso dei tassi dinteresse reali e nominali, questo effetto sostitutivo non sta funzionando come pianificato: gli attivi con una correlazione diretta ai tassi dinteresse continuano a sovraperformare rispetto agli attivi la cui performance dipende dalla crescita economica.

Le obbligazioni investment grade e i titoli high yield con rating doppia B registrano spread ai minimi rispetto ai titoli ad alto rendimento con rating inferiori, loro si attesta su picchi record rispetto al rame, le grandi aziende e i titoli tech/growth continuano a sovraperformare rispetto alle azioni value e small cap.

Lunghi sulle banche centrali, corti sulla crescita

Ecco quello che stanno facendo gli investitori: si nascondono dietro asset che beneficiano della liquidità delle banche centrali ed evitano ciò che dipende dalla crescita. Nonostante i costi già alti degli attivi che fungono da proxy della liquidità, il denaro continua ad affluire. I flussi di capitale più ingenti, nel 2020, hanno riguardato i titoli obbligazionari: 88mld di USD, cifra stellare per un primo trimestre, che ha provocato un relativo disinteresse per il credito in sofferenza, le small cap USA, i titoli europei e dei mercati emergenti.

Ironia della sorte, gli investitori stanno facendo esattamente il contrario di ciò che si aspettavano le banche centrali.

Il comportamento degli investitori è razionale? Alcuni, giustamente, sottolineano che la discriminazione di prezzo è un segno dellefficienza del mercato. Ad esempio, le aziende dei settori energia o retail nel segmento dellhigh yield negoziano su valorizzazioni tirate a causa dei loro modelli di business, ormai obsoleti, che dimostrano come gli investitori comprino quasi tutto ma non proprio tutto.

Ciò detto, se escludiamo qualche settore in difficoltà, i premi per il rischio appaiono molto compressi e seguono una distribuzione polarizzata a doppia gobba: la maggior parte delle società negozia su spread ai minimi, contro un numero esiguo di asset in difficoltà che contengono solo titoli di aziende e governi a rischio di default nel breve periodo, come Argentina, Libano e Zambia.

Cosa ci dice il comportamento degli investitori sulleconomia?

La risposta breve è questa: lo scetticismo degli investitori potrebbe essere giustificato. La liquidità delle banche centrali non è riuscita a incoraggiare significativamente linflazione e la domanda aggregata, soprattutto nelle economie in cui i bilanci privati non sono stati ristrutturati come in Europa. Inoltre, linvecchiamento demografico e le aspettative adattive hanno spinto le famiglie a risparmiare di più, anziché a spendere la Germania ne è un esempio.

Benché, secondo il pensiero economico tradizionale, i bassi tassi dinteresse sostengano la domanda, la prova empirica sta iniziando a mettere in dubbio questa teoria e alcune banche centrali cominciano a dare ascolto a questi dubbi la Riksbank, ad esempio, lanno scorso ha riportato i tassi a zero.

Anche se limpatto della liquidità delle banche centrali sulla domanda si sta indebolendo, pochi economisti hanno esaminato gli effetti di tassi persistentemente bassi sullofferta. In parte, ciò avviene poiché gli effetti lato offerta potrebbero richiedere più tempo per essere misurati, con relazioni causali più difficili da individuare.

Un fenomeno al quale labbondanza di liquidità contribuisce, tuttavia, è a nostro avviso essenziale, e lo si può osservare nei diversi settori industriali: leffetto asso piglia tutto. Grandi aziende leader sul mercato sono in grado di attingere a capitale poco costoso e possono facilmente implementare strategie di consolidamento e acquisire imprese concorrenti. A sua volta, una minore concorrenza riduce il dinamismo economico e la produttività.

I punti di svolta

Un banchiere centrale, di recente, ci ha chiesto: Come si dovrebbero comportare gli investitori in un mercato in cui non è rimasto più niente da comprare?. La risposta è che gli investitori potrebbero fare la cosa giusta. Sanno che la politica delle banche centrali è insufficiente a sostenere linflazione e la domanda aggregata e che, inoltre, crea distorsioni sul lato offerta, se persistente. A sua volta, la domanda degli investitori di attivi considerati di rifugio, sensibili allandamento dei tassi dinteresse, in ogni asset class premia i monopoli e gli investimenti meno produttivi, sconfiggendo la politica dei tassi bassi.

Ciò detto, la politica delle banche centrali è stata lunica opzione possibile per oltre un decennio. I policymaker cambieranno rotta? Potrebbero esserci due alternative: le banche centrali potrebbero diventare meno accomodanti o la politica fiscale potrebbe provocare un rimbalzo della crescita, sgravando in parte dallonere la politica monetaria.

Anche se è altamente improbabile che tutte le maggiori banche centrali adottino politiche meno accomodanti nel breve periodo, molte di esse stanno iniziando a notare gli effetti collaterali negativi dovuti a tassi dinteresse persistentemente bassi. A nostro avviso, ciò significa che le transazioni con duration lunga dellultimo decennio si sono perlopiù concluse.

Lalternativa è un rimbalzo della crescita trainato dallespansione fiscale, come ad esempio in Cina o in Germania. Ciò indurrebbe gli investitori a considerare finalmente lallocazione del capitale su asset sensibili allandamento della crescita. Questo scenario ci sembra improbabile, con la politica tedesca in una fase di ridefinizione interna dopo le ultime elezioni regionali e la Cina che dispone di un margine relativamente esiguo per gli stimoli. Inoltre, le tensioni geopolitiche difficilmente si stempereranno con le elezioni negli USA, a nostro avviso, poiché lamministrazione Trump, per rafforzare il consenso, deve ancora polarizzare lelettorato contro le minacce esterne.

Lo scenario di base prevede dunque il proseguimento dellattuale contesto espansivo che riteniamo perdurerà nonostante laumento dellinflazione: un passo in tal senso è rappresentato dalle prossime revisioni della Fed e della BCE, in occasione delle quali le due banche centrali presumibilmente si sposteranno su un obiettivo dinflazione simmetrico. Di conseguenza, i tassi reali saranno più piatti o più negativi e i rendimenti reali più bassi per gli investitori in titoli obbligazionari long-only.

Il coronavirus aumenta le probabilità di una ripresa a forma di L con una politica di eterno QE

Oltre a quanto sopra, il recente scoppio del coronavirus in Cina probabilmente frenerà laccelerazione del ciclo. Come discusso lanno scorso nel nostro ultimo Silver Bullet, i nostri indicatori hanno mostrato segnali contrastanti sulla crescita economica, con la domanda per i consumi in testa grazie ai bassi tassi dinteresse, mentre il credito alleconomia reale e gli investimenti delle imprese sono stati il fanalino di coda. Come impatto politico del virus si avrà probabilmente una modifica espansionistica della linea sottile tra il restringimento della leva finanziaria in eccesso e il rilancio della crescita. Tuttavia, ciò indica più probabilmente una politica monetaria da colomba che non unespansione fiscale. La Banca Popolare Cinese di recente ha iniettato liquidità sui mercati repo per oltre mille miliardi di renminbi, ha tagliato i tassi repo di 10pb e ridotto i coefficienti di riserva dello 0,5%, mentre i regolatori hanno consentito agli investitori istituzionali nazionali di incrementare la loro quota di partecipazioni azionarie. Ci aspettiamo nuovi annunci di misure fiscali per controbilanciare limpatto economico. Anche altre banche centrali in tutto il mondo probabilmente posticiperanno eventuali irrigidimenti, temendo ripercussioni di breve periodo. In occasione della sua testimonianza al Congresso, anche J. Powell ha messo in guardia contro gli effetti del virus, che a nostro avviso potrebbero comportare unestensione degli acquisti di Treasury a breve scadenza, da parte della Fed, oltre il mese di aprile.

Il coronavirus provocherà un ribasso generalizzato? Anche se il numero di infezioni giornaliere resta alto nellepicentro di Wuhan, negli ultimi giorni è diminuito nel resto della provincia di Hubei e della Cina. Le fabbriche più importanti hanno riaperto questa settimana e anche il flusso di notizie sul virus sembra essersi stabilizzato. Presupponendo il proseguimento dei trend attuali, il peggio del focolaio potrebbe essere passato, e ci aspettiamo che la ripresa della produzione continui per il resto di febbraio e linizio di marzo.

Cosa dovrebbero fare gli investitori in un mercato in cui non è rimasto più niente da comprare?

In una recente intervista sulla CNBC, il Professore J. Siegel di Wharton ha dichiarato che il portafoglio tradizionale 60-40 non funziona più. In linea con le nostre convinzioni di cinque anni fa, quando abbiamo iniziato a ideare una strategia obbligazionaria flessibile.

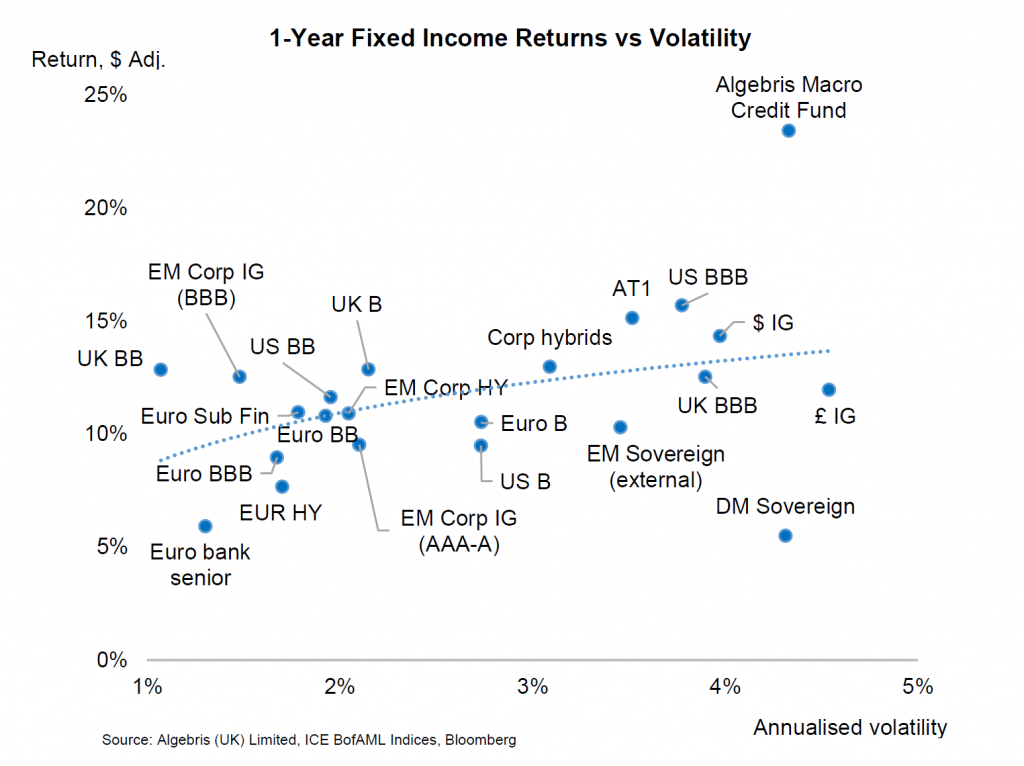

Negli ultimi mesi, con gli spread del credito ai minimi, abbiamo preso dei profitti sugli asset con poco potenziale di rialzo e una resa asimmetrica come il credito beta per focalizzarci su situazioni long e short selettive nei titoli bancari, societari e governativi.

- Focus sulle posizioni lunghe nelle opportunità alpha

Abbiamo ridotto al minimo il beta. Il nostro portafoglio obbligazionario è quasi interamente coperto, con 1-1,5 anni di duration del credito e un VaR mensile pari a 1,7%, circa la metà del rischio che avevamo un anno fa. Ci stiamo focalizzando sulle posizioni lunghe (o corte) concentrate in emittenti con catalizzatore positivo (o negativo). Sono questi i principali fattori trainanti della nostra performance, superiore al 3%, dallinizio dellanno ad oggi. - Copertura dal rischio di coda e posizioni corte

Riteniamo che gli ampi spread del credito e, in particolare i titoli dellhigh yield USA con rating doppia B, rappresentino una delle migliori posizioni corte a livello macro-economico per uno scenario di crescita in ribasso, poiché lo spread è di soli 100pb. Sui mercati emergenti, pensiamo che la Turchia e il Brasile siano vulnerabili rispetto alle politiche delle banche centrali troppo accomodanti, le quali hanno compresso i tassi dinteresse reali su un margine molto ridotto. In Turchia, le politiche del governo che supportano lallentamento del credito nel settore privato potrebbero sostenere la domanda nel breve periodo, ma creano considerevoli perdite di bilancio nel medio periodo. - Mantenere alta lattenzione

La costruzione del nostro portafoglio è attualmente un barbell tra asset con potenziale di rialzo, come le obbligazioni negoziate al disotto della pari con catalizzatori rialzisti selettivi, e attivi molto liquidi. Ciò ci consente di beneficiare della volatilità sui mercati, rispetto a un portafoglio interamente investito con un rendimento di mercato medio.

Conclusioni: riequilibrio delle opportunità

La cosa più pericolosa è acquistare qualcosa al picco della sua popolarità. A quel punto, tutti i fatti e le opinioni favorevoli sono già stati scontati nel prezzo e non cè spazio per nuovi acquirenti

? Howard Marks

Siamo posizionati per una ripresa a L con una crescita vicina al -2% negli USA e quasi del -1% nellEurozona, in concomitanza con una politica monetaria pervicacemente espansionistica da parte delle banche centrali. Ciò detto, le valorizzazioni sono costose. Gli asset influenzati dallandamento dei tassi dinteresse sono molto popolari. Si attestano al picco della propria performance: gli investitori hanno scommesso sul proseguimento dei flussi di liquidità delle banche centrali, senza inflazione o ripresa della crescita. E il contesto di QE allinfinito che avevamo previsto.

La sopravvalutazione degli attivi non significa che i prezzi scenderanno presto. Tuttavia, la storia passata ci suggerisce che, partendo da rendimenti reali così bassi, qualunque mossa, anche minima, che vada contro gli investitori potrebbe cancellare tutta una fetta di rendimenti. Storicamente, partire dal quartile più basso dei rendimenti reali ha significato che gli investitori in obbligazioni con tripla B hanno perso denaro, contro linflazione, il 53% delle volte durante lanno successivo, usando dati dal 1919. Le obbligazioni e le loro proxy possono continuare a sovraperformare nel breve periodo. Tuttavia, gli investitori in questi attivi stanno percorrendo un sentiero sempre più stretto tra un rimbalzo della crescita e una più drastica decelerazione. Prendiamo ad esempio le obbligazioni a doppia B: se la crescita segnerà un rimbalzo, la duration ne sarà penalizzata, senza che gli spread abbiano margine a sufficienza per ridursi e compensare. In caso di rallentamento, invece, alcune aziende con rating a doppia B probabilmente subiranno una diminuzione della qualità del credito e i loro titoli obbligazionari al disopra della pari si amplieranno nellordine di centinaia di punti base.

La convessità è chiaramente avversa a coloro che acquistano più in generale sui mercati. Le banche centrali hanno fatto pendere le probabilità a svantaggio degli investitori. Il nostro lavoro consiste nel pareggiarle e riequilibrarle a loro favore.

Per ulteriori informazioni su Algebris e i suoi prodotti o per farsi inserire nella lista di distribuzuione, si prega di contattare il dipartimento Investor Relations all’indirizzo algebrisIR@algebris.com. Gli articoli passati sono disponibilii sul sito Algebris Insights

Questo documento è emesso da Algebris (UK) Limited. Le informazioni contenute nel presente documento non possono essere riprodotte, distribuite o pubblicate da alcun destinatario per qualsiasi scopo senza il preventivo consenso scritto di Algebris (UK) Limited.

Algebris (UK) Limited è autorizzata e regolamentata nel Regno Unito dalla Financial Conduct Authority. Le informazioni e le opinioni contenute nel presente documento hanno solo scopo informativo, non hanno la pretesa di essere complete o complete e non costituiscono una consulenza in materia di investimenti. In nessun caso qualsiasi parte del presente documento deve essere interpretata come un’offerta o una sollecitazione di qualsiasi offerta di qualsiasi fondo gestito da Algebris (UK) Limited. Qualsiasi investimento nei prodotti cui si fa riferimento nel presente documento deve essere effettuato esclusivamente sulla base del relativo Prospetto informativo. Queste informazioni non costituiscono una Ricerca di Investimento, né una Raccomandazione di Ricerca. Con il presente documento Algebris (UK) Limited non organizza o accetta di organizzare alcuna transazione in qualsiasi tipo di investimento, né intraprende alcuna attività che richieda l’autorizzazione ai sensi del Financial Services and Markets Act 2000.

Non si può fare affidamento, per nessun motivo, sulle informazioni e sulle opinioni contenute nel presente documento, né sulla loro accuratezza o completezza. Nessuna dichiarazione, garanzia o impegno, esplicito o implicito, viene data in merito all’accuratezza o alla completezza delle informazioni o delle opinioni contenute in questo documento da parte di Algebris (UK) Limited , dei suoi direttori, dipendenti o affiliati e nessuna responsabilità viene accettata da tali persone per l’accuratezza o la completezza di tali informazioni o opinioni.

La distribuzione di questo documento può essere limitata in alcune giurisdizioni. Le informazioni di cui sopra sono solo a titolo di guida generale ed è responsabilità di ogni persona o persone in possesso di questo documento informarsi e osservare tutte le leggi e i regolamenti applicabili di qualsiasi giurisdizione pertinente. Il presente documento è destinato esclusivamente alla circolazione privata per gli investitori professionali.

© Algebris (UK) Limited. Tutti i diritti riservati. 4° Piano, 1 St James’s Market, SW1Y 4AH.