Il 27 settembre il governo italiano pubblicherà l’aggiornamento annuale del bilancio 2023 (NADEF). Questo includerà probabilmente una revisione del disavanzo nominale per il 2023 e forse per gli anni successivi.

Il fabbisogno di cassa dello Stato si è attestato a 81,8 miliardi di euro per i primi 5 mesi del 2023, quasi 46 miliardi di euro in più rispetto allo stesso periodo dello scorso anno. Questo indicatore segue un criterio di cassa, ed è spesso utilizzato come proxy ristretto del disavanzo pubblico. La dinamica della cassa può discostarsi significativamente dal deficit calcolato su una base di competenza; quindi, la debolezza dei primi 5 mesi dell’anno potrebbe non tradursi in una revisione uno a uno del deficit annuale. Il rischio di uno slittamento fiscale non va sottovalutato.

Le nostre stime suggeriscono che il deficit 2023 potrebbe essere rivisto al rialzo di circa 1,5%-2% del PIL, raggiungendo quindi il 6%-6,5% rispetto al 4,5% previsto nel DEF 2023. La concretizzazione di questo rischio dipenderà da un parere di Eurostat riguardo il trattamento statistico dei crediti d’imposta derivanti dal Superbonus 110% per quanto riguarda l’anno 2023, e dal potenziale ritardo nell’erogazione della quarta rata dei fondi Next Generation EU.

Inoltre, i rischi macroeconomici puntano al ribasso, e l’effetto della revisione nella struttura del Superbonus 110% – che ha trainato la crescita del PIL italiano per gli ultimi due anni – inizieranno a farsi sentire più marcatamente dal prossimo anno. Le ultime previsioni dalla Commissione UE hanno rivisto il tasso di crescita del PIL italiano a 0.8% per il 2024, molto al di sotto dell’1.5% previsto dal governo l’anno scorso.

Dopo l’aumento imponente verificatosi durante il COVID, il rapporto debito-PIL si è ridotto sensibilmente negli ultimi due anni. Ciò è stato possibile grazie alla combinazione di tassi eccezionalmente alti di crescita e inflazione. In uno scenario macroeconomico più ‘normale’, però, il sentiero di riduzione del debito risulta sensibile a variazioni anche contenute nelle assunzioni di crescita, inflazione e saldo primario.

Una revisione al rialzo del deficit 2023 dovuta al riconoscimento dei crediti d’imposta non per forza si tradurrà in una equivalente aumento delle necessità di cassa per il 2023, in quanto l’impatto sulla cassa si materializzerà solo (e se) i detentori dei crediti d’imposta effettueranno richiesta di rivalsa. In quel caso, i crediti si tradurrebbero in minori entrate per lo stato, introducendo un fattore di incertezza nel profilo di cassa per i prossimi anni.

Una revisione al rialzo dell’indebitamento previsto nel DEF per il 2023 complicherebbe l’outlook in vista della riattivazione del Patto di Stabilità e Crescita (la cui forma finale è anche ancora da definirsi) e ridurrebbe lo spazio di manovra per misure discrezionali nel 2024, con il rischio che emergano tensioni nella maggioranza di governo in vista delle elezioni europee.

Rischi macroeconomici: aggiustamento al ribasso.

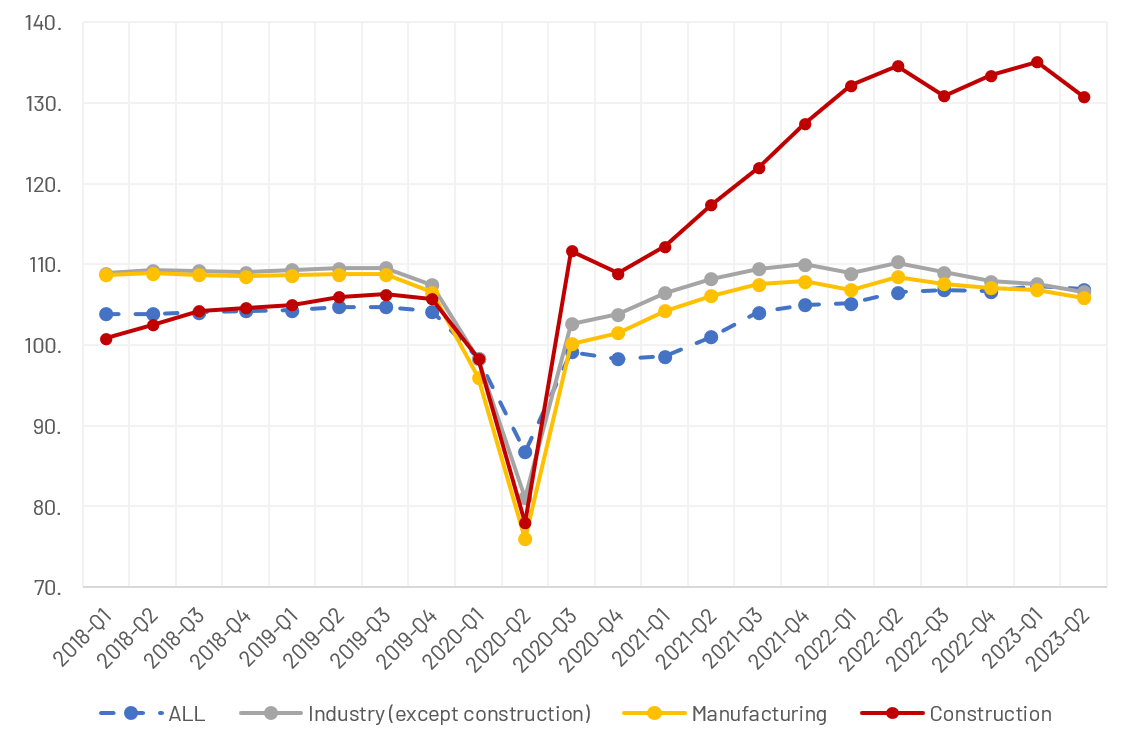

Il ministro delle Finanze Giorgetti ha recentemente ribadito la sua aspettativa che l’economia italiana raggiunga l’obiettivo di crescita dell’1%, come previsto nel bilancio 2023. Ma intorno a questa proiezione stanno emergendo dei rischi. La stima flash del PIL del secondo trimestre indica un calo dello 0,3% e l’indice PMI composito in agosto è rimasto sotto il valore chiave di 50 per il terzo mese consecutivo. L’indagine condotta da ISTAT tra le imprese manifatturiere mostra che il clima rimane negativo e ad agosto si è registrato un peggioramento della fiducia dei consumatori. La produzione industriale e le vendite al dettaglio sono diminuite per il quarto trimestre consecutivo. La buona performance di crescita registrata negli ultimi due anni è stata fortemente distorta dagli incentivi statali al settore delle costruzioni, ma a seguito dell’entrata in vigore delle modifiche legislative recentemente apportate al Superbonus al 110% l’output del settore edilizio è diminuito di circa il 5% in primavera e il PMI del settore rimane in territorio negativo.

Italia – Valore Aggiunto Lordo a prezzi costanti (2015 = 100)

L’impatto di una crescita più debole delle aspettative sul deficit è stimato in ca. 0.5% del PIL. Il deficit per il 2023 raggiungerebbe quindi il 5% quest’anno, ma una sottoperformance della crescita complica anche il percorso futuro di stabilizzazione del debito. Il rapporto debito/PIL è migliorato molto negli ultimi due anni grazie alla crescita nominale eccezionale e all’elevata inflazione. Le proiezioni incluse dal governo nel DEF 2023 vedono una moderazione della crescita del PIL nominale dal 7% nel 2022 al 3% nel 2026. La stessa proiezione prevede una stabilizzazione del rapporto debito/PIL intorno al 140%, grazie al miglioramento del saldo primario da -3,6% nel 2022 a + 2% nel 2026 e al fatto che i maggiori costi per interessi sarebbero appena coperti dalla crescita nominale.

Le ultime previsioni della Commissione Europea, tuttavia, dipingono un quadro poco ottimista. Si prevede ora che la crescita del PIL reale sia pari allo 0,8% nel 2024 contro l’1,5% previsto nel DEF 2023. Una revisione del disavanzo nominale del 2023 al 6%, combinata con una crescita del PIL reale allo 0,8% nel 2024 e una crescita nel 2025 al di sotto delle previsioni, sarebbero sufficienti a mantenere il rapporto debito/PIL al 144% del PIL – anche senza ipotizzare ulteriori sforamenti di bilancio negli anni a venire. Se il saldo primario dovesse stabilizzarsi intorno all’1,5% (la media del decennio pre-COVID) anziché al 2%, il rapporto debito/PIL salirebbe al 148% entro il 2030.

Impatto sul bilancio dei crediti d’imposta: una grande incognita.

Recentemente il ministro delle Finanze Giorgetti ha affermato che il Superbonus 110% gli darebbe “il mal di pancia”. L’impatto effettivo dei crediti d’imposta sul deficit del 2023 dipenderà in gran parte da Eurostat.

Fino al 2022 i crediti d’imposta derivanti dal Superbonus 110% erano stati riconosciuti dallo Stato come crediti non pagabili. Eurostat ha successivamente richiesto che i crediti relativi agli anni 2020, 2021 e 2022 fossero riclassificati come crediti pagabili – forzando di fatto lo Stato a riconoscere una voce di spesa pari all’intero importo dei crediti nell’anno in cui viene effettuato l’investimento, anziché spalmarne l’impatto su più anni attraverso il riconoscimento di minori entrate future. La riclassificazione statistica ha portato a una revisione al rialzo del disavanzo nominale per gli anni 2020, 2021 e 2022. L’effetto sul deficit del 2023 dipenderà da Eurostat: a seguito di una modifica legislativa che ha recentemente eliminato la trasferibilità dei crediti d’imposta del Superbonus, Eurostat potrebbe permettere al governo italiano di tornare a classificare i crediti come crediti non pagabili.

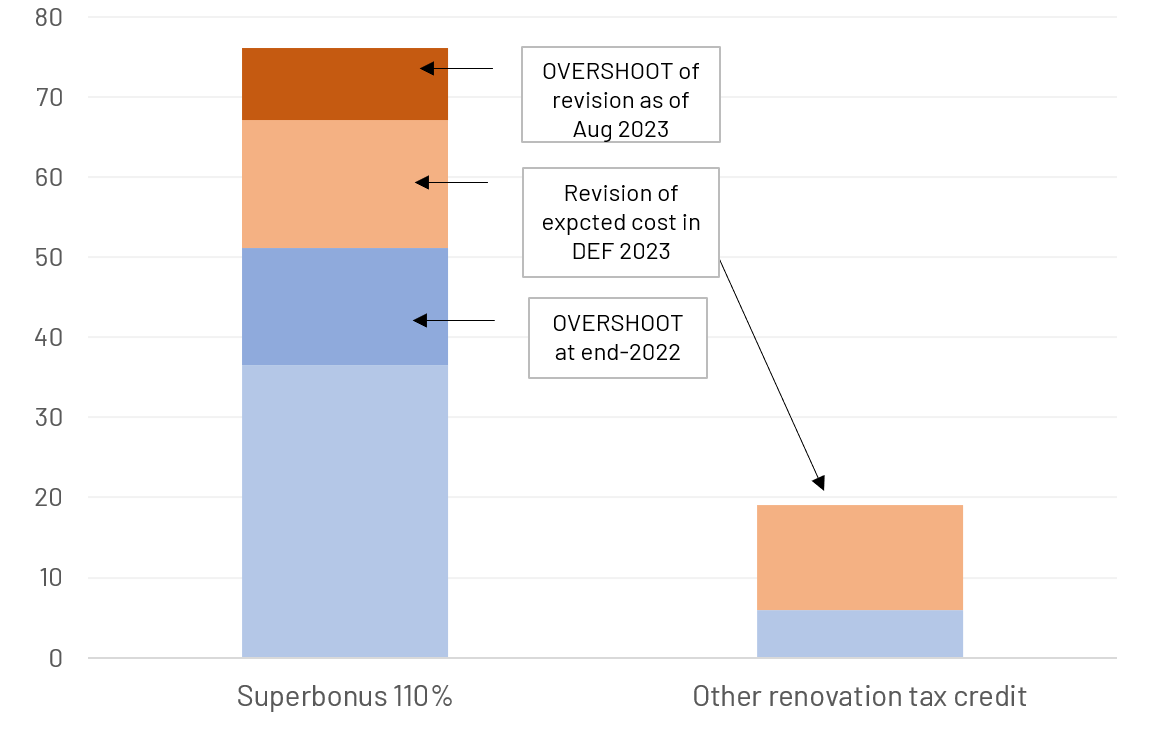

Se Eurostat non dovesse annullare la sua precedente decisione però, il governo dovrà riconoscere l’intero importo dei crediti attribuibili al 2023 nel disavanzo nominale di quest’anno. Nel DEF 2023 (a pagina 61), il governo prevedeva che il costo totale per lo Stato dei crediti d’imposta derivanti dal Superbonus avrebbe raggiunto i 67 miliardi di euro. I dati reali mostrano però che questa aspettativa è stata già ampiamente superata: a fine agosto 2023, il costo aveva infatti già raggiunto i 76 miliardi. Se la crescita continuerà alla stessa velocità anche nel quarto trimestre, il conto potrebbe salire a 88 miliardi o più entro la fine dell’anno.

Assumendo che il governo avesse già messo a bilancio per il 2023 una voce di spesa per crediti d’imposta pari alla differenza tra il costo totale atteso di 67 miliardi e il totale effettivo raggiunto a fine 2022 (ovvero 51 miliardi), i numeri discussi nel precedente paragrafo suggeriscono che il governo potrebbe dover riconoscere circa 21 miliardi di euro (circa l’1% del PIL) in disavanzo aggiuntivo per il 2023, rispetto a quanto prospettato nel DEF. Un ulteriore slittamento potrebbe derivare da sorprese negative su altri crediti d’imposta, il cui costo fiscale era stato altresì rivisto al rialzo nel DEF. Il costo totale di tutti i crediti d’imposta attualmente in vigore è infatti stimato in oltre 120 miliardi di euro.

Non è chiaro quando verrà pubblicata la decisione di Eurostat –inizialmente attesa per fine giugno – sul trattamento statistico dei crediti d’imposta relativi al Superbonus. It is unclear when Eurostat’s decision – originally expected for end-June – will be published. È importante sottolineare che una revisione al rialzo del deficit 2023 dovuta al riconoscimento dei crediti d’imposta non per forza si tradurrà in una equivalente aumento delle necessità di cassa per il 2023, in quanto l’impatto sulla cassa si materializzerà solo (e se) i detentori dei crediti d’imposta effettueranno richiesta di rivalsa. In quel caso, i crediti si tradurrebbero in minori entrate per lo stato, introducendo incertezza nel profilo di cassa per i prossimi 5 anni.

The fiscal cost of construction tax credits (EUR bn)

Erogazione fondi UE: ritardi sarebbero un rischio.

L’erogazione della terza rata dei fondi richiesti dall’Italia nel contesto del programma Next Generation EU (NGEU) – del valore di 19 miliardi di euro – è stata congelata dalla Commissione UE all’inizio di quest’anno, ma dovrebbe essere erogata entro la fine del 2023.

Il 30 giugno scadeva però anche il termine per l’implementazione dei target per la quarta rata, del valore di 16 miliardi. All’inizio di luglio il governo ha avanzato la richiesta di rinegoziare 10 dei 27 obiettivi. L’effetto della quarta rata è stato messo dal governo a bilancio per il 2023, ma non sembra inconcepibile che possano everificarsi dei ritardi che facciano slittare l’erogazione al 2024. L’impatto dei fondi NGEU sui conti pubblici è limitato alla componente di sovvenziono e ai fondi spesi per finanziare investimenti cosiddetti addizionali. La componente di sovvenzione nella quarta rata ammonta a 8 miliardi di euro. Assumendo che questi fossero tutti destinati a finanziare investimenti addizionali, il governo li avrebbe contabilizzati come minore deficit e un ritardo nell’esborso implicherebbe quindi una revisione al rialzo del deficit nell’ordine di 8 miliardi di euro (circa lo 0,4% del PIL).

La richiesta italiana di rivedere i target per la quarta rata è stata approvata dalla Commissione UE il 28 luglio e dovrà essere approvata dal Consiglio UE il 19 settembre. Previa approvazione, il governo potrebbe iniziare a richiedere l’erogazione dei fondi a partire dal 20 settembre. L’effetto sul deficit 2023 di un ritardo nell’erogazione della quarta rata sarebbe probabilmente compensato con un effetto positivo sul deficit di competenza del 2024, ma potrebbe nel frattempo riflettersi sugli indicatori di cassa – come osservato nella prima metà dell’anno con il ritardo della terza rata.

Implicazioni politiche: rischio di fratture.

Non ci aspettiamo che una revisione al rialzo del deficit 2023 induca tensioni politiche tra Roma e Bruxelles, perché altri Paesi stanno rischi macroeconomici al ribasso e il principale driver di una eventuale revisione del disavanzo sarebbe una politica che il governo italiano ha ereditato dagli esecutivi precedenti e che ha dimostrato una volontà di mitigare tramite recenti interventi legislativi.

Una revisione al rialzo del deficit per 2023 però complica il percorso fiscale per il 2024 e gli anni seguenti, quando il debito dovrà essere messo su un percorso di discesa contestualmente alla riattivazione delle regole fiscali Europee (la cui forma finale ancora non è definita). Un deficit più elevato nel 2023 limiterà in modo significativo la libertà di manovra del governo per mettere in campo interventi discrezionali nel 2024, con il rischio che riemergano tensioni all’interno della maggioranza in vista delle elezioni europee e in un momento in cui l’Italia si gioca una partita fondamentale nella rinegoziazione del Patto di Stabilità.

Silvia Merler, Head of ESG & Policy Research (Algebris Investments)