L’invasione russa dell’Ucraina ha aumentato significativamente l’incertezza dell’offerta agricola globale e del commercio a breve e medio termine. Il conflitto sta sconvolgendo direttamente le dinamiche fisiche, logistiche e di mercato nella regione del Mar Nero, un fornitore chiave di grano, cereali da foraggio e prodotti a base di girasole per i mercati mondiali, in particolare per la regione del Medio Oriente e del Nord Africa (MENA). Ciò è dovuto alla grave siccità che ha gravemente compromesso la produzione di grano primaverile statunitense e canadese prevista, e delle piogge da record in Cina che hanno danneggiato e ritardato la semina su oltre 18 milioni di acri di terreno – circa un terzo della superficie totale di grano invernale della Cina. I mercati delle materie prime hanno reagito con forza a questa incertezza, apportando un aumento dei prezzi dei futures agricoli.

Quanto sarà significativo l’impatto di queste interruzioni sulla sicurezza alimentare e sui prezzi degli alimenti? Prevediamo che la riduzione dell’offerta dell’Ucraina si protrarrà anche al prossimo anno, vista l’attuale interruzione del ciclo di raccolto causata dalla guerra. Allo stesso tempo, il ruolo dominante della Russia nella produzione di fertilizzanti e la carenza di cereali da foraggio aumenteranno i costi dei fattori produttivi per gli agricoltori, anche in regioni non direttamente collegate alle esportazioni di grano ucraino. Di conseguenza, i prezzi dei generi alimentari rimarranno elevati per molti mesi a venire, e gli effetti saranno avvertiti da tutto il mondo, anche dai Paesi che non dipendono fortemente dall’Ucraina o dalla Russia per le importazioni di grano. Nel breve termine, lo shock danneggerà in modo più forte alcune delle aree più povere e politicamente più instabili del mondo.

Fonte: Algebris, sulla base dei dati di Bloomberg al 22 marzo 2022

Un inverno previsto

Russia e Ucraina sono i principali produttori di materie prime agricole. La reputazione dell’Ucraina come “granaio” d’Europa è ben consolidata: grazie al proprio suolo eccezionalmente fertile, il Paese rappresentava oltre il 25% della produzione agricola sovietica, e oggi esporta a livello mondiale il 10% del grano, il 14% del mais, il 17% dell’orzo e il 51% dell’olio di semi di girasole. Grano e mais rappresentano complessivamente il 65% della produzione di cereali dell’Ucraina. La produzione di grano dell’Ucraina avviene principalmente nelle regioni di Charkiv, Dnipro, Zaporizhia e Odessa (nell’est e nel sud del paese), mentre la produzione di mais è concentrata nelle regioni di Poltava, Sumy e Chernihiv (nel nord-est). Tutte queste regioni sono attualmente campi di battaglia, il che solleva preoccupazioni sulle prospettive per la produzione e l’esportazione di grano dell’Ucraina, sia quest’anno che potenzialmente la prossima stagione.

Fonte: Algebris, sulla base dei dati USDA | Nota: I numeri rappresentano la % media della produzione nazionale di grano, mais, orzo, girasole e soia.

Media quinquennale (2016-2020).

Nell’immediato, le interruzioni logistiche legate alla guerra riguardano specificamente le esportazioni di mais. Si prevedeva che l’Ucraina avrebbe esportato un totale di 33,5 milioni di tonnellate di mais entro la fine dell’anno colturale 2021/22, ma le proiezioni dell’USDA dall’inizio di marzo suggeriscono che le esportazioni di mais diminuiranno del 18% a causa del conflitto in corso. Parte del grano immagazzinato potrebbe essere perso o danneggiato dai bombardamenti che colpiscono le aree di produzione, e il trasporto del grano potrebbe risultare difficile a causa dell’azione militare che blocca le infrastrutture ucraine. Soprattutto, i porti ucraini sul Mar Nero – vitali per il trasporto delle esportazioni di grano ucraino, sono stati tutti chiusi o sono attualmente bloccati e bombardati dalla Marina russa. Di conseguenza, l’Ucraina ha di fatto sospeso le operazioni portuali per le attività commerciali a partire dal 24 febbraio.

Il mais e l’orzo sono anche ampiamente utilizzati per l’alimentazione del bestiame, inclusi maiali, polli o tacchini. La Cina e l’India forniscono rispettivamente l’84% e il 70% del loro mais importato dall’Ucraina, e il mais ucraino ammonta al 50% o più della fornitura totale di mais per Paesi europei come la Finlandia, la Lettonia e i Paesi Bassi. Il mais è particolarmente importante per l’alimentazione dei polli, e rappresenta il 55-65% del costo di allevamento dei polli, quindi i prezzi dei polli europei potrebbero aumentare significativamente. D’altra parte, le esportazioni di orzo estivo ucraino sono generalmente concentrate dopo il raccolto e la maggior parte del raccolto più recente è già stato spedito, quindi l’impatto della chiusura dei porti sulle esportazioni sarà meno grave per l’orzo rispetto al mais. Tuttavia, un’ulteriore pressione al rialzo sui prezzi potrebbe provenire dalla Cina che sta accumulando mangimi per suini, per salvarsi da una grave epidemia di peste suina africana.

Una primavera incerta

Per quanto riguarda il prossimo ciclo colturale (Figura 3), la guerra ha accresciuto l’incertezza sulla resa dell’orzo invernale e del frumento invernale, entrambi coltivati nell’autunno 2021, e dovrebbero essere raccolti in estate. Una parte significativa della popolazione nelle aree di coltivazione di grano e orzo è fuggita o ha preso le armi per resistere all’invasione russa, e l’azione militare potrebbe mettere a repentaglio la cura dei raccolti da parte degli agricoltori. Gli agricoltori erano soliti concimare – utilizzando il fertilizzante – i raccolti in inverno, cosicché potessero emergere dal terreno durante la primavera, ma la guerra sta interrompendo questo processo. Poiché il 97% di tutto il grano ucraino viene piantato in inverno, l’interruzione dell’applicazione dei nutrienti potrebbe comportare una resa anormalmente bassa per il raccolto estivo del 2022. Per il mais, la soia, i semi di girasole e l’orzo estivo, il rischio maggiore è invece che il conflitto si protragga e interrompa la nuova finestra di semina – tipicamente tra marzo e maggio. Gli analisti di Mintec suggeriscono che a causa dei blocchi portuali e del trasporto terrestre limitato, molti agricoltori potrebbero non ricevere semi da piantare.

Complessivamente, questi fattori potrebbero infliggere un duro colpo alla produzione di grano e alla capacità di esportazione dell’Ucraina quest’anno e oltre. Una valutazione d’impatto preliminare dell’Organizzazione delle Nazioni Unite per l’Alimentazione e l’Agricoltura (FAO) ha rilevato che tra il 20% e il 30% della superficie coltivata a cereali invernali, mais e semi di girasole in Ucraina non sarà piantata o rimarrà senza raccolto durante la stagione 2022/23 a causa della guerra, con la probabilità che anche il risultato di questi raccolti ne resentirà negativamente. Nel medio periodo, i rischi produttivi potrebbero derivare dalla perdita di terreno agricolo utilizzabile a causa dei bombardamenti e delle azioni militari, o dal deterioramento della fertilità del suolo dovuta a prolungate interruzioni nella regolarità del ciclo colturale. Inoltre, se la Russia prendesse il controllo di tutti i porti sul Mar Nero, potrebbe bloccare o ridurre le esportazioni di grano dell’Ucraina verso quei Paesi che ha identificato come “ostili”, come ritorsione per le sanzioni imposte. Sebbene questa non rappresenti un’interruzione diretta della produzione, può comunque indurre carenze e prezzi molto alti per i Paesi colpiti.

Fonte: Algebris, sulla base dei dati USDA

Cereali ed energia

La Russia è il più grande esportatore mondiale di fertilizzanti, il principale input per l’agricoltura mondiale. I prezzi di riferimento internazionali dei fertilizzanti sono aumentati notevolmente nel corso del 2021, in molti casi raggiungendo i massimi storici (Figura 4). Tale dinamica è strettamente legata ai prezzi elevati e volatili del gas naturale, che gioca un ruolo fondamentale nella produzione di fertilizzanti azotati, nonché alla più ampia interruzione della catena di approvvigionamento e ai costi di trasporto dovuti alla pandemia. Dopo l’invasione dell’Ucraina, il Ministero dell’Industria e del Commercio russo ha raccomandato una sospensione temporanea delle esportazioni di fertilizzanti – che ha spinto i prezzi al rialzo.

Le importazioni di fertilizzanti sembrano essere relativamente diversificate. In effetti, i dati commerciali delle Nazioni Unite mostrano che solo 10 Paesi dipendono dalla Russia per più di un quarto delle loro importazioni di fertilizzanti – sebbene per alcuni di essi (Moldova, Finlandia, Azerbaijan, Serbia) il tasso di dipendenza sia pari o superiore al 60%. Tuttavia, con i prezzi dei fertilizzanti rimasti ai massimi storici a causa del conflitto, i prezzi dei fattori di produzione per l’agricoltura aumenteranno a livello globale. Prezzi di input più elevati determineranno costi di produzione più alti, che alla fine porteranno ad un aumento del prezzo degli alimentari. Secondo i dati dell’USDA, i fertilizzanti rappresentano storicamente il 35% del costo marginale di produzione di grano e mais, e la ricerca mostra che nel lungo periodo un raddoppio dei prezzi dei fertilizzanti porta a un aumento del 44% dei prezzi dei generi alimentari. Nei Paesi poveri, gli alti costi dei fertilizzanti potrebbero comportare un utilizzo inferiore di questi, con il rischio di rese inferiori nella stagione dei raccolti 2022/23 – aggiungendosi alla carenza di cereali importati e ulteriormente in pericolo la sicurezza alimentare.

Fonte: Algebris, sulla base dei dati Bloomberg al 22-03-2022. Media semplice dei prezzi spot per Urea, Ammoniaca e DAP.

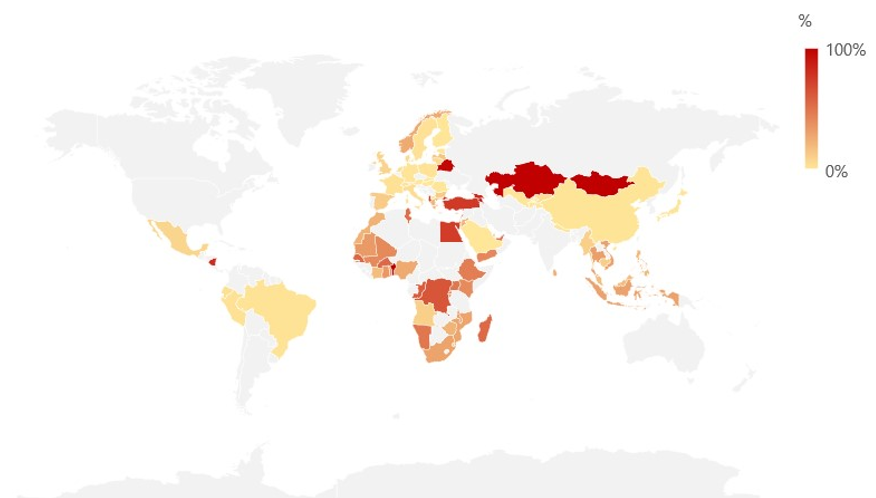

Dipendenza dal grano

L’Ucraina e la Russia sono fornitori chiave per molti Paesi – molti dei quali sono tra i più poveri del mondo – fortemente dipendenti sia dalle importazioni di prodotti alimentari che di fertilizzanti (Figura 4). Nel complesso, i dati commerciali delle Nazioni Unite suggeriscono che circa 40 Paesi si riforniscono di più di un quarto delle loro importazioni totali di grano dalla Russia e/o dall’Ucraina (sulla base dei dati di fine 2019).

Sebbene la Russia non abbia riscontrato problemi legati alla guerra riguardo la produzione di grano, il governo ne ha temporaneamente limitato le esportazioni alla vicina Unione Economica Eurasiatica – di cui Armenia, Bielorussia e Kazakistan dipendono pesantemente, se non completamente, dalla Russia per le importazioni di grano – ed è possibile che le restrizioni siano estese ad altre parti del mondo se il conflitto continua. D’altra parte, le potenziali interruzioni drammatiche dei raccolti e delle piantagioni di grano dell’Ucraina discusse sopra potrebbero compromettere gravemente la sicurezza alimentare in alcuni Paesi economicamente vulnerabili che dipendono pesantemente dalle esportazioni ucraine. Libano, Tunisia ed Etiopia sono in cima alla lista – dipendendo dall’Ucraina rispettivamente per il 64%, 49% e 31% per le loro importazioni di grano. Anche Egitto, Mauritania, Marocco, Uganda e Giordania ricevono dall’Ucraina più del 20% di tutte le loro importazioni.

Fonte: Algebris, sulla base dei dati di UN Contrade, alla fine del 2019

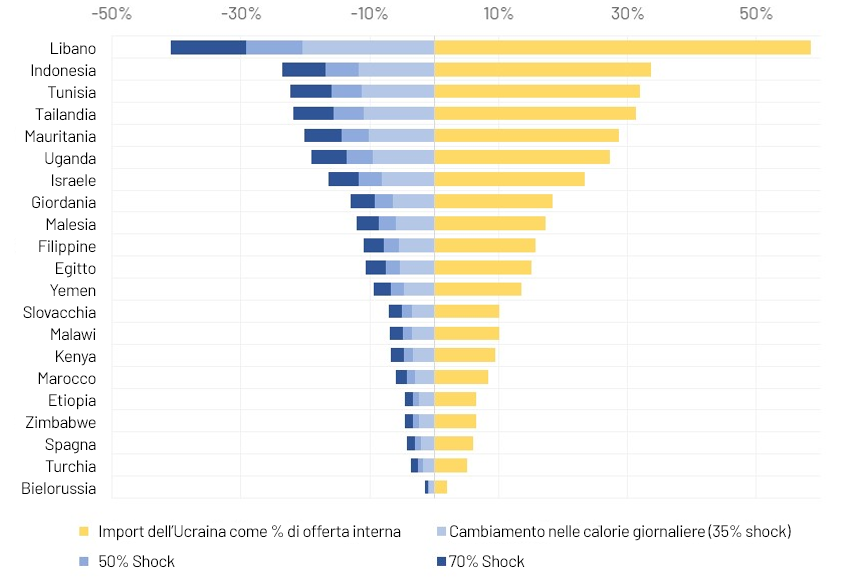

La cessazione delle esportazioni di grano ucraino e/o russo, insieme ai prezzi già alti e volatili del grano, potrebbe mettere a dura prova la sicurezza alimentare nelle economie povere in cui il grano è un alimento fondamentale. Utilizzando i dati del bilancio alimentare della FAO, abbiamo calcolato l’effetto che l’interruzione della fornitura di grano ucraino avrebbe sulle calorie alimentari pro capite giornaliere nei Paesi più esposti (Figura 6). Una riduzione del 50% delle importazioni di grano dall’Ucraina ridurrebbe le calorie alimentari giornaliere di circa il 30% in Libano, e quasi del 20% in Indonesia, Tunisia e Thailandia. A livello globale, la FAO stima che anche in uno scenario di stress moderato, il numero di persone denutrite potrebbe aumentare di 7,6 milioni a causa del conflitto tra Ucraina e Russia.

Le conseguenze politiche potrebbero essere disastrose. La rabbia per i prezzi dei generi alimentari ha giocato un ruolo chiave nelle proteste della Primavera Araba nel 2011, e molti Paesi nelle regioni più esposte hanno introdotto sussidi al consumo per proteggere i loro consumatori dalle fluttuazioni dei prezzi del grano. Per i governi, tuttavia, proteggere i consumatori domestici dalle fluttuazioni dei mercati globali delle materie prime comporta un costo finanziario elevato – poiché le forniture di grano non possono essere garantite da esportatori accessibili. Alcuni hanno già difficoltà nel mantenere l’attuale livello di sussidi: con l’aumento dei prezzi, il primo ministro egiziano Madbouly ha dichiarato il 16 febbraio che il governo aumenterà il prezzo del pane sovvenzionato per la prima volta dagli anni ’80. Più a lungo la guerra in Ucraina continua, maggiore è il rischio che crei tensioni in altri ben noti punti caldi geopolitici.

Fonte: Algebris, sulla base dei dati della FAO, a fine 2019

Conclusione

Sulla scia dell’invasione russa dell’Ucraina, prevediamo che la riduzione dell’offerta di grano ucraina continuerà anche nel prossimo anno, a causa dell’alto rischio di interruzioni durante la prossima stagione di semina. Nell’immediato, l’impatto sarà più pesante in diversi Paesi a basso reddito in cui i prezzi dei prodotti alimentari si sono rivelati in passato un fattore di significativa instabilità politica. Nel medio termine, la combinazione tra riduzione dell’offerta (in Ucraina e in altri grandi produttori di grano) e le restrizioni all’esportazione di fertilizzanti imposte dalla Russia, farà aumentare i costi agricoli e quindi i prezzi alimentari – anche in aree del mondo che non dipendono dalle esportazioni ucraine per la propria sicurezza alimentare.

A breve termine, i Paesi europei hanno poco spazio per contrastare l’impatto di questi effetti – se non cercando di massimizzare la produzione nazionale di grano, compensando al tempo stesso i costi di produzione più elevati. In questa direzione va una proposta della Commissione europea annunciata il 23 marzo scorso, che prevede una distribuzione di 500 milioni di euro per aiutare gli agricoltori e consentire loro di coltivare temporaneamente il 6% dei terreni agricoli dell’UE che sono riservati per aumentare la biodiversità (terreni incolti). La Commissione ha inoltre dichiarato di sostenere i Paesi dell’UE utilizzando le possibilità di ridurre la miscelazione del biocarburante – solitamente prodotto con colture come cereali, oli vegetali e zucchero – nel carburante per le strade per dare priorità all’uso di alimenti e mangimi.

A medio termine, l’incertezza in tempo di guerra e la conseguente ostilità economica con la Russia giustificano una maggiore attenzione alla sicurezza alimentare e dei fertilizzanti, nonché a una maggiore efficienza nell’uso dei fertilizzanti (spesso applicati in modo eccessivo rispetto alla resa). Le innovazioni che migliorano l’efficienza delle attrezzature agricole e che possono ridurre l’uso di fertilizzanti – come le tecniche di agricoltura verticale e di precisione – riceveranno probabilmente un impulso da questa esperienza e potrebbero crescere in modo significativo nei prossimi anni.

Silvia Merler – Head of ESG and Policy Research

This document is issued by Algebris Investments (Ireland) Limited. It is for private circulation only. The information contained in this document is strictly confidential and is only for the use of the person to whom it is sent. The information contained herein may not be reproduced, distributed or published by any recipient for any purpose without the prior written consent of Algebris Investments (Ireland) Limited.

Algebris Investments (Ireland) Limited is authorised and regulated by the Central Bank of Ireland. The information and opinions contained in this document are for background purposes only, do not purport to be full or complete and do not constitute investment advice. Algebris Investments (Ireland) Limited is not hereby arranging or agreeing to arrange any transaction in any investment whatsoever or otherwise undertaking any activity requiring authorisation under the Financial Services and Markets Act 2000. This document does not constitute or form part of any offer to issue or sell, or any solicitation of an offer to subscribe or purchase, any investment nor shall it or the fact of its distribution form the basis of, or be relied on in connection with, any contract therefore.

No reliance may be placed for any purpose on the information and opinions contained in this document or their accuracy or completeness. No representation, warranty or undertaking, express or implied, is given as to the accuracy or completeness of the information or opinions contained in this document by any of Algebris Investments (Ireland) Limited , its members, employees or affiliates and no liability is accepted by such persons for the accuracy or completeness of any such information or opinions.

The distribution of this document may be restricted in certain jurisdictions. The above information is for general guidance only, and it is the responsibility of any person or persons in possession of this document to inform themselves of, and to observe, all applicable laws and regulations of any relevant jurisdiction. This document is suitable for professional investors only.

© 2022 Algebris Investments (Ireland) Limited . All Rights Reserved.